Нормативный коэффициент эффективности капиталовложений (НКЭК) является важным показателем, который помогает оценить эффективность использования капитала в предприятии. Он рассчитывается путем деления чистой прибыли на общую сумму инвестиций. Более высокий НКЭК говорит о более эффективном использовании капитала и высокой доходности инвестиций.

Формула экономической эффективности капитальных вложений: рентабельность

Формула рентабельности представляет собой отношение чистой прибыли к совокупным капиталовложениям:

Рентабельность = (Чистая прибыль / Капиталовложения) * 100%

Факторы, влияющие на рентабельность

- Выручка от реализации товаров или услуг.

- Себестоимость производства товаров или услуг.

- Общие затраты на производство и ведение бизнеса.

- Налоги и другие обязательные платежи.

- Процентные платежи по заемным средствам.

Интерпретация рентабельности

Рентабельность может быть интерпретирована в разных аспектах:

- Экономическая рентабельность: данная интерпретация расчитывается с учетом всех затрат и позволяет оценить рентабельность в долгосрочной перспективе, учитывая инвестиции и капиталовложения.

- Финансовая рентабельность: такая интерпретация фокусируется на чистой прибыли и непосредственно связана с использованием капитальных вложений.

- Аналитическая рентабельность: данная интерпретация позволяет оценить эффективность работы конкретного подразделения предприятия, основываясь на приносимой им прибыли.

Преимущества и ограничения рентабельности

| Преимущества | Ограничения |

|---|---|

|

|

В целом, рентабельность является важным показателем, который помогает оценить эффективность капитальных вложений предприятия в различных аспектах. Однако, при интерпретации рентабельности необходимо учитывать ее ограничения и дополнительные факторы, влияющие на доходность и будущую прибыль.

Оценка эффективности капитальных вложений: срок окупаемости

Срок окупаемости капиталовложений

Срок окупаемости – это период времени, необходимый для того, чтобы инвестиции начали приносить прибыль, равную или превышающую затраты на данные вложения. Он позволяет оценить, насколько быстро бизнес сможет оправдать свои капитальные затраты и начать получать чистую прибыль.

Расчет срока окупаемости

Срок окупаемости рассчитывается путем деления первоначальных инвестиций на среднегодовую прибыль. Формула для расчета срока окупаемости выглядит следующим образом:

Срок окупаемости = Инвестиции / Среднегодовая прибыль

Преимущества и ограничения срока окупаемости

Срок окупаемости является простым и понятным показателем, который позволяет быстро оценить эффективность капитальных вложений. Его основное преимущество заключается в том, что он позволяет быстро принять решение о целесообразности инвестиций.

Однако, следует учитывать, что срок окупаемости не учитывает изменение стоимости денег во времени и не учитывает денежные потоки после истечения срока окупаемости. Кроме того, данный показатель не учитывает риски, связанные с инвестициями.

В целом, срок окупаемости является важным и удобным инструментом для оценки эффективности капитальных вложений. Но для полноценной оценки следует учитывать и другие факторы, такие как риск, потоки денежных средств и изменение стоимости денег во времени.

Значение нормативного коэффициента

Значение нормативного коэффициента зависит от конкретных условий и требований, предъявляемых к проекту или предприятию. Он может быть выражен в процентах или долях и обычно определяется на основе анализа финансовых показателей.

Значение нормативного коэффициента:

- Оценка эффективности капиталовложений — нормативный коэффициент позволяет определить, насколько эффективно использованы капиталовложения. Чем выше значение коэффициента, тем более эффективно используется капитал.

- Рациональное использование ресурсов — нормативный коэффициент помогает выявить возможности для оптимизации использования имеющихся ресурсов. На основе значения коэффициента можно принять решения о необходимости увеличения или сокращения капиталовложений.

- Сравнение с конкурентами — нормативный коэффициент позволяет сравнить эффективность капиталовложений с конкурентами в отрасли. Это позволяет определить конкурентоспособность и наше положение на рынке.

Пример значения нормативного коэффициента:

| Название проекта | Инвестиции (руб.) | Доход (руб.) | Нормативный коэффициент |

|---|---|---|---|

| Проект А | 100000 | 150000 | 1.5 |

| Проект Б | 200000 | 180000 | 0.9 |

Из примера видно, что проект А имеет более высокий нормативный коэффициент, что означает более эффективное использование капиталовложений, по сравнению с проектом Б.

Расчет экономической эффективности капитальных вложений с использованием нормативных коэффициентов

Один из показателей, используемых для оценки эффективности капитальных вложений, — это нормативный коэффициент. Нормативный коэффициент позволяет сравнивать результаты различных проектов и выбирать наиболее эффективные.

Расчет нормативного коэффициента

Расчет нормативного коэффициента основывается на различных факторах, таких как:

- Доходность инвестиций;

- Стоимость проекта;

- Срок окупаемости;

- Риски и возможные потери.

На основе этих факторов проводится расчет нормативного коэффициента, который позволяет определить, насколько эффективно используются капитальные вложения.

Применение нормативного коэффициента

Нормативный коэффициент применяется для принятия решений о дальнейших капитальных вложениях. При его расчете учитываются не только финансовые показатели, но и потенциальные риски и возможные потери.

Нормативный коэффициент также позволяет сравнивать различные проекты и выбирать наиболее эффективные из них. Это помогает предприятию сосредоточиться на наиболее прибыльных проектах и избегать рисковых и нерентабельных вложений.

Преимущества использования нормативных коэффициентов

- Упрощение процесса принятия решений о капитальных вложениях;

- Снижение рисков, связанных с нерентабельными проектами;

- Повышение эффективности использования капитальных ресурсов;

- Оптимизация портфеля проектов предприятия;

- Обеспечение устойчивого экономического развития предприятия.

Использование нормативных коэффициентов является важным инструментом в оценке и выборе капитальных вложений. Он позволяет определить, насколько эффективно используются ресурсы и какой доход могут принести капитальные вложения. Процесс расчета и применения нормативного коэффициента помогает предприятию принимать обоснованные решения и достигать устойчивого развития.

Пример расчета годовой экономической эффективности

Рассмотрим конкретный пример расчета годовой экономической эффективности:

Шаг 1: Определение величины инвестиций

Величина инвестиций — это сумма денег, вложенных в развитие предприятия. Например, предположим, что компания вложила 1 миллион рублей в закупку оборудования и 500 тысяч рублей в разработку нового продукта. Общая сумма инвестиций составляет 1,5 миллиона рублей.

Шаг 2: Определение величины доходов

Величина доходов — это сумма прибыли, полученная компанией в результате реализации проектов, факторов роста и других мероприятий. Например, предположим, что компания заработала 2 миллиона рублей в результате продажи нового продукта.

Шаг 3: Расчет годовой экономической эффективности

Годовая экономическая эффективность рассчитывается по формуле: (Величина доходов — Величина инвестиций) / Величина инвестиций * 100%. В нашем примере расчет будет выглядеть следующим образом: (2 млн — 1,5 млн) / 1,5 млн * 100% = 33,3%.

Интерпретация результатов

В результате расчета годовой экономической эффективности получилось значение 33,3%. Это значит, что компания получила прибыль, которая превышает вложенные суммы на 33,3%. Такой результат говорит о том, что инвестиции были эффективными и окупились с процентом.

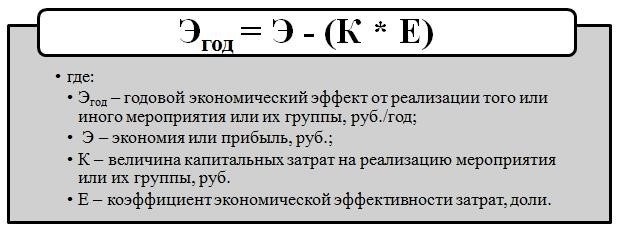

Методика определения годового экономического эффекта

1. Учет доходов и расходов

Один из способов определить годовой экономический эффект заключается в учете доходов и расходов, которые получаются в результате осуществления проекта. Для этого необходимо:

- Оценить величину годовых доходов, которые будут получены в результате реализации проекта;

- Оценить величину годовых расходов, связанных с осуществлением проекта;

- Вычислить разницу между годовыми доходами и годовыми расходами. Это и будет являться годовым экономическим эффектом.

2. Расчет сроков окупаемости

Другой метод определения годового экономического эффекта основан на расчете сроков окупаемости проекта. Для этого необходимо:

- Определить сумму капиталовложений, необходимых для реализации проекта;

- Рассчитать годовой денежный поток, который будет получен в результате осуществления проекта;

- Вычислить простой срок окупаемости — это период времени, за который годовой денежный поток позволяет окупить сумму капиталовложений;

- Рассчитать годовой экономический эффект, разделив сумму капиталовложений на простой срок окупаемости.

3. Использование нормативного коэффициента эффективности

Еще одним методом определения годового экономического эффекта является использование нормативного коэффициента эффективности. Этот коэффициент позволяет оценить, во сколько раз годовой доход от проекта превышает годовой объем капиталовложений. Годовой экономический эффект определяется как произведение нормативного коэффициента эффективности и годовых капиталовложений.

Выбор методики определения годового экономического эффекта будет зависеть от специфики конкретного проекта и целей анализа. Важно учесть все факторы и провести анализ с учетом различных аспектов, чтобы получить наиболее точные результаты.

Анализ эффективности капитальных и финансовых вложений

Основные цели анализа эффективности капитальных и финансовых вложений:

- Определение возможности получения прибыли: анализ позволяет оценить, насколько вложения будут прибыльными и сопоставить эту прибыль с возможными рисками и затратами.

- Оптимизация использования ресурсов: анализ позволяет выявить неэффективные затраты и ресурсы, которые можно перераспределить для повышения общей эффективности.

- Принятие инвестиционных решений: анализ помогает принимать обоснованные решения о вложении средств в определенные проекты, компании или продукты.

- Оценка финансового состояния: анализ позволяет оценить финансовую устойчивость и стабильность организации на основе эффективности использования капитала и достижения финансовых результатов.

- Планирование бюджета и финансовых ресурсов: анализ эффективности вложений позволяет определить необходимый объем инвестиций и распределить финансовые ресурсы в соответствии с приоритетами и стратегией развития организации.

Анализ эффективности капитальных и финансовых вложений является неотъемлемой частью бизнес-планирования и управления финансами. Он позволяет оценить риски, выявить возможности для повышения прибыли, оптимизировать использование ресурсов и принимать обоснованные решения о вложении средств. Такой анализ помогает организациям достигать своих целей и повышать свою конкурентоспособность на рынке.

Расчет удельных капитальных вложений

Расчет удельных капитальных вложений осуществляется путем деления суммы капитальных вложений на общую сумму инвестиций и умножения на 100%:

Удельные капитальные вложения (%) = (Сумма капитальных вложений / Общая сумма инвестиций) * 100%

После расчета этого коэффициента можно определить, насколько эффективно использовались капиталовложения в проекте. Чем выше удельные капитальные вложения, тем больше стоимость каждого вложенного рубля и тем более эффективно использовались инвестиции. Низкий показатель удельных капитальных вложений может указывать на неэффективное использование капитала.

Таким образом, расчет удельных капитальных вложений позволяет оценить эффективность использования капитала в проекте и принять соответствующие решения для улучшения этого показателя.

Каковы основные показатели эффективности капитальных вложений?

Нормативный коэффициент эффективности инвестиций

Нормативный коэффициент эффективности инвестиций является одним из наиболее важных показателей для оценки эффективности капитальных вложений. Он вычисляется путем деления чистой прибыли от инвестиций на сумму капиталовложений и умножается на 100%. Этот показатель позволяет оценить, насколько успешно компания использует свои ресурсы и какие суммы она получает в результате инвестиций. Чем выше нормативный коэффициент, тем эффективнее капиталовложения.

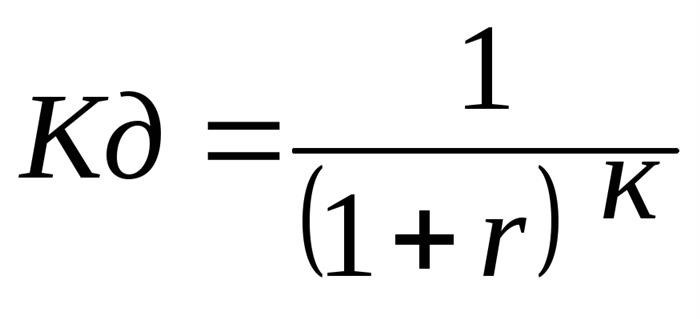

Внутренняя норма доходности (IRR)

Внутренняя норма доходности (IRR) является еще одним важным показателем, который позволяет оценить эффективность капитальных вложений. Она определяет ставку дисконта, при которой чистое текущее значение денежных потоков, связанных с инвестициями, равно нулю. Внутренняя норма доходности позволяет сравнить доходность инвестиций с альтернативными вариантами использования капитала и принять решение о целесообразности этих вложений.

Срок окупаемости (Payback period)

Срок окупаемости (Payback period) — это показатель, который позволяет оценить, за какой период времени капиталовложения вернутся в виде денежных потоков, учитывая внутренние и внешние факторы. Срок окупаемости особенно важен при оценке проектов с разными длительностями и суммами инвестиций. В идеале, меньший срок окупаемости является предпочтительным.

Чистая текущая стоимость (NPV)

Чистая текущая стоимость (NPV) — это показатель, который учитывает срок доходности инвестиций, дисконтные ставки и денежные потоки. Он позволяет оценить стоимость инвестиций на основе приведенных настоящих стоимостей. Чем выше чистая текущая стоимость, тем более эффективными являются капитальные вложения.

Эти показатели помогают оценить эффективность капитальных вложений, а также принять решение о целесообразности инвестиций. Они позволяют определить, насколько компания эффективно использует свои ресурсы и достигает финансовых целей. При принятии решений о капитальных вложениях всегда рекомендуется учитывать несколько показателей вместе, чтобы получить более полную картину эффективности инвестиций.