Счет открытый после 1992 года является банковским счетом, который был создан или регистрирован после 1992 года. Это означает, что такой счет относится к новым правилам и нормам, установленным после окончания Союза Советских Социалистических Республик и развала СССР. Такой счет может быть открыт как в коммерческом банке, так и в некоммерческой организации. Клиентам предоставляются различные услуги и возможности, связанные с банковской деятельностью, в соответствии с современными требованиями и стандартами.

Сумма для открытия счета после 1992 года

1. Минимальная сумма для открытия счета

Минимальная сумма для открытия счета может варьироваться в зависимости от банка и типа счета. В большинстве случаев необходима небольшая сумма, достаточная для активации счета и обслуживания его в течение определенного периода времени. Это может быть несколько тысяч рублей или долларов.

2. Сумма наличных для открытия счета

Если вы планируете открыть счет наличными, то сумма для открытия может быть выше. Это связано с тем, что банк может устанавливать ограничения на минимальную сумму депозита или требовать определенный минимум на счете, чтобы обеспечить его обслуживание и ликвидность.

3. Сумма для открытия счета в иностранной валюте

Открытие счета в иностранной валюте может требовать большей суммы денежных средств. Это связано с тем, что банк может взимать комиссии за обслуживание и конвертацию валюты. Также, для открытия счета в иностранном банке может потребоваться определенная минимальная сумма депозита или ежемесячного остатка.

4. Сумма для открытия бизнес-счета

Открытие бизнес-счета может требовать большей суммы денежных средств. Это связано с тем, что для ведения коммерческой деятельности может потребоваться определенный объем финансирования. Кроме того, банк может устанавливать требования к минимальной сумме депозита или остатку на счете для обеспечения финансовой устойчивости бизнеса.

Важно учитывать, что указанные суммы могут варьироваться в зависимости от конкретных условий и требований банка. Перед открытием счета необходимо ознакомиться с условиями и требованиями банка, чтобы подготовить необходимую сумму денежных средств.

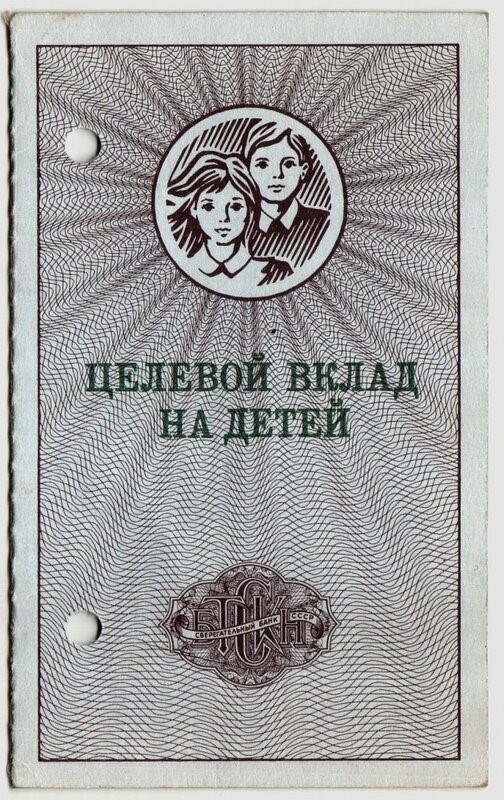

Что такое компенсационный вклад?

Основные характеристики компенсационного вклада:

- Открывается счет в рублях на имя владельца.

- Доступ к компенсационному вкладу возможен только по истечении срока его действия.

- Минимальный срок действия компенсационного вклада составляет 3 года.

- Средства на компенсационном вкладе зачисляются в соответствии с установленной процентной ставкой.

- Проценты начисляются ежемесячно или по истечении определенного периода.

- Доступ к средствам на компенсационном вкладе возможен только после обращения в банк с соответствующим запросом и предоставления необходимых документов.

Преимущества компенсационного вклада:

- Обеспечивает сохранность сбережений и возможность компенсации утраченного имущества.

- Гарантирует получение процентов на вклад в соответствии с установленной процентной ставкой.

- Позволяет получить доступ к средствам только в установленный срок, что способствует долгосрочному накоплению.

| Срок вклада | Процентная ставка |

|---|---|

| 3 года | 5% |

| 5 лет | 7% |

| 10 лет | 10% |

Вкладчикам необходимо обратиться в банк с соответствующим запросом и предоставить документы, подтверждающие утрату или конфискацию имущества. После процедуры проверки и установления факта утраты имущества, средства зачисляются на компенсационный вклад.

Важно помнить: компенсационный вклад доступен только для потерпевших в период с 1 января 1933 года по 31 декабря 1991 года.

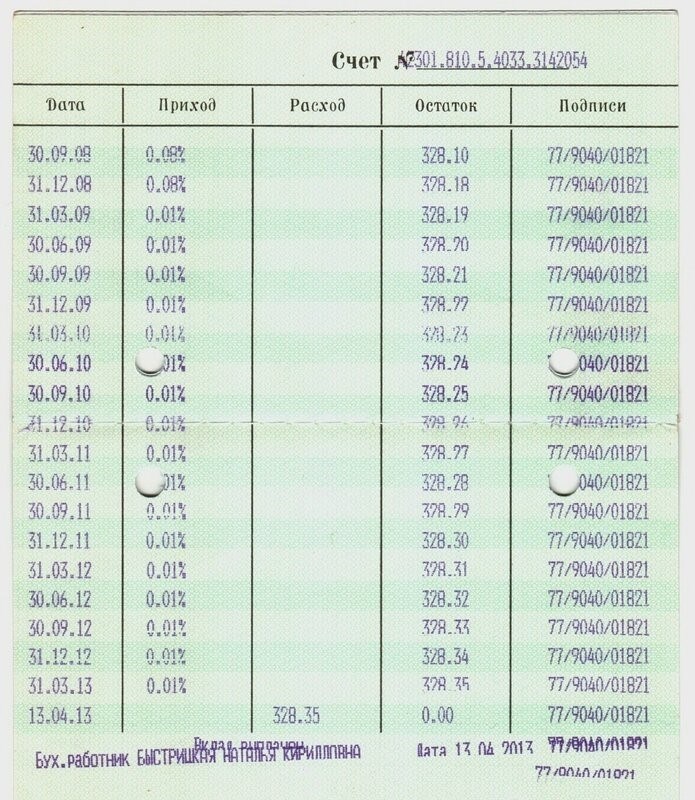

Какая сумма компенсируется по вкладу?

Сумма компенсации

Сумма компенсации по вкладу определяется в соответствии с действующим законодательством и может варьироваться в зависимости от различных факторов:

- Величина вклада. Обычно, компенсируется вклад в размере до определенной суммы. Если сумма вклада превышает данное ограничение, то компенсация будет произведена только по ограниченной сумме.

- Срок вклада. Сумма компенсации может зависеть от срока размещения вклада. Чем дольше срок, тем большую сумму можно получить в качестве компенсации.

- Категория вкладчика. В некоторых случаях компенсация может быть установлена с различными условиями для разных категорий вкладчиков, например, для физических лиц и юридических лиц.

Процедура получения компенсации

Для того чтобы получить компенсацию по вкладу, вкладчику необходимо выполнить ряд действий:

- Обратиться в банк, у которого открыт вклад, с заявлением о компенсации.

- Предоставить необходимые документы, подтверждающие наличие вклада и данные вкладчика.

- Аккуратно заполнить все требуемые формы и анкеты.

- Следовать инструкциям и рекомендациям, предоставленным банком.

После выполнения всех необходимых процедур банк осуществляет выплату компенсации в соответствии с установленными правилами и ограничениями.

Защита интересов вкладчика

Получение компенсации по вкладу — важный инструмент защиты интересов вкладчиков. Однако, необходимо всегда помнить, что компенсация может быть предоставлена только в соответствии с установленными правилами и ограничениями. Поэтому, перед открытием вклада необходимо внимательно ознакомиться со всей информацией о предлагаемых условиях и возможной компенсации, чтобы правильно оценить риски и принять взвешенное решение.

Сколько стоит обслуживание счета

Открытый после 1992 года, банковский счет требует обслуживания, за которое может взиматься определенная плата. Стоимость обслуживания счета зависит от ряда факторов, включая банк, тип счета, условия договора и предоставляемые услуги.

Ниже приведены некоторые общие виды платежей, которые могут быть взимаемыми за обслуживание счета:

- Ежемесячная плата: некоторые банки взимают определенную сумму ежемесячно за обслуживание счета. Стоимость этой платы может отличаться в зависимости от типа счета и предоставляемых услуг.

- Плата за операции: банк может взимать плату за определенные виды операций, такие как переводы, платежи и снятие наличных. Эта плата обычно зависит от типа операции и может быть фиксированной или процентной.

- Плата за овердрафт: если вы используете овердрафт (разрешенный банком остаток на счете), банк может взимать плату за эту услугу. Стоимость может быть фиксированной или зависит от суммы и продолжительности использования овердрафта.

- Другие платежи: помимо вышеперечисленных платежей, некоторые банки могут взимать дополнительные платежи за услуги, такие как выписка по счету, уведомления по SMS и др.

Как выбрать выгодное обслуживание счета?

При выборе банка и обслуживания счета, рекомендуется учитывать следующие факторы:

- Сравнение платежей: изучите различные банки и их предложения по обслуживанию счета. Сравните платежи, условия и предоставляемые услуги, чтобы выбрать наиболее выгодное предложение.

- Тип счета: определите, какой тип счета вам подходит лучше всего. Некоторые счета могут иметь более низкие комиссии или предлагать дополнительные преимущества, такие как кэшбэк или бонусные программы.

- Условия договора: внимательно прочитайте условия договора об обслуживании счета. Обратите внимание на размеры платежей, периодичность и возможные скрытые комиссии.

- Качество обслуживания: узнайте о репутации банка и качестве обслуживания клиентов. Это может быть важным фактором при выборе обслуживания счета.

| Банк | Ежемесячная плата | Плата за операции | Плата за овердрафт |

|---|---|---|---|

| Банк А | 300 рублей | 2% от суммы операции | 200 рублей в месяц |

| Банк Б | 200 рублей | 1% от суммы операции | 150 рублей в месяц |

| Банк В | бесплатно | фиксированная сумма за операцию | 300 рублей в месяц |

Важно помнить, что указанные платежи носят примерный характер и могут меняться в зависимости от банка и его предложений. Для получения актуальной информации рекомендуется обращаться непосредственно в банк.

Можно ли справиться самостоятельно

Ниже представлены несколько шагов, которые помогут вам успешно открыть счет после 1992 года без помощи специалистов:

1. Изучение законодательства

Первым шагом является ознакомление с законодательством, регулирующим процесс открытия счета после 1992 года. Важно понимать правила и требования, чтобы не допустить ошибок в процессе оформления документов.

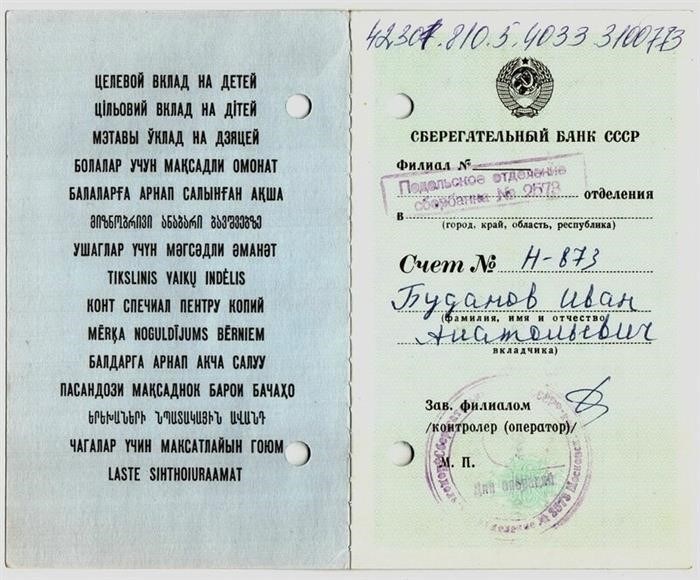

2. Подготовка необходимых документов

Следующим шагом является подготовка необходимых документов. Вам потребуются паспорт, ИНН, свидетельство о регистрации, а также документы, подтверждающие вашу регистрацию после 1992 года.

3. Обращение в банк

После подготовки всех необходимых документов, следует обратиться в выбранный банк, который предлагает открытие счетов после 1992 года. Специалисты банка проведут с вам необходимые процедуры и помогут заполнить все необходимые документы.

4. Ожидание результата

После того, как вы предоставите все необходимые документы, останется только ожидать результата. Обычно процесс открытия счета после 1992 года занимает некоторое время, поэтому будьте готовы к тому, что процесс может затянуться.

5. Получение счета

После положительного результата вы сможете получить свой счет открытый после 1992 года. Вам будут выданы необходимые документы, которые подтверждают открытие счета.

Конечно, самостоятельное открытие счета после 1992 года может потребовать от вас времени и усилий. Однако, при наличии необходимых знаний и последовательном выполнении необходимых шагов, вы сможете успешно справиться с этой задачей.

Компенсация по вкладам – кто может на нее претендовать?

Право на компенсацию

Право на компенсацию имеют граждане, которые владели банковским счетом, открытым после 1992 года и до 1996 года (включительно). Также открывать счета в этот период могли организации и предприниматели.

Для получения компенсации необходимо удовлетворять следующим условиям:

- Быть гражданином Российской Федерации или иметь статус постоянного лица без гражданства;

- Иметь в собственности счет, открытый после 1992 года и до 1996 года;

- Не иметь долгов перед банками и финансовыми организациями;

- Не быть причастным к совершению экономических преступлений.

Компенсация для организаций и предпринимателей

Организации и предприниматели, также имеют право на компенсацию по вкладам, открытым после 1992 года и до 1996 года. Для этого они должны соответствовать следующим требованиям:

- Быть зарегистрированными в Российской Федерации или иметь статус иностранного юридического лица;

- Иметь в собственности банковский счет, открытый после 1992 года и до 1996 года;

- Не иметь долгов перед банками и финансовыми организациями;

- Не быть причастными к совершению экономических преступлений.

Документы для получения компенсации

Для получения компенсации по вкладам гражданам необходимы следующие документы:

- Паспорт гражданина Российской Федерации;

- Свидетельство о рождении (для несовершеннолетних);

- Свидетельство о смерти (в случае наследования);

- Документы, подтверждающие право собственности на банковский счет.

Организации и предприниматели должны предоставить следующие документы:

- Учредительные документы;

- Выписка из ЕГРЮЛ или ЕГРИП;

- Свидетельство о регистрации;

- Документы, подтверждающие право собственности на банковский счет.

Получить компенсацию по вкладам возможно в установленные сроки после подачи заявления и предоставления необходимых документов. В случае отказа, можно обратиться в суд для защиты своих прав.