Если вы являетесь военнослужащим и рассматриваете возможность взять гражданскую ипотеку, вам понадобятся определенные документы. Какие именно документы нужны, рассмотрим в данной статье.

Дополнительные расходы при сделках на вторичном рынке

При покупке недвижимости на вторичном рынке, помимо цены объекта, покупатель должен учесть дополнительные траты, связанные с оформлением сделки. В этой статье мы рассмотрим основные из них.

1. Комиссия агента по недвижимости

При сделках на вторичном рынке часто требуется услуги агента по недвижимости, который помогает найти подходящий объект и проводит переговоры с продавцом. За свою работу агент обычно берет комиссию, которая составляет определенный процент от стоимости сделки. Размер комиссии может варьироваться в зависимости от региона и условий договора.

2. Налог на приобретение недвижимости

При покупке недвижимости на вторичном рынке покупатель обязан заплатить налог на приобретение имущества. Размер налога зависит от стоимости объекта и устанавливается в соответствии с законодательством. Обычно налог составляет определенный процент от стоимости недвижимости. Точные размеры налога можно уточнить у местных налоговых органов.

3. Нотариальные расходы

Оформление сделки на вторичном рынке требует нотариального удостоверения. Нотариус взимает определенную плату за свои услуги. Размер платы зависит от стоимости объекта и сложности сделки, например, наличия ипотеки или контрактов с третьими лицами. Дополнительные расходы могут возникнуть при переводе документов на иностранный язык, если продавец или покупатель являются иностранными гражданами.

4. Регистрационные сборы

При оформлении сделки на вторичном рынке покупатель должен заплатить регистрационные сборы за регистрацию права собственности. Размер сборов зависит от стоимости объекта и нормативов, установленных законодательством. Стоит учесть, что регистрационные сборы могут быть разными для разных регионов.

5. Стоимость оценки недвижимости

При покупке недвижимости на вторичном рынке банк, выдавший ипотеку, может потребовать оценку стоимости объекта независимыми экспертами. Стоимость оценки должна быть покрыта покупателем. Размер платы за оценку зависит от стоимости объекта и региона. Обычно банк предоставляет список оценочных компаний, с которыми он сотрудничает.

6. Стоимость ипотечного кредита

В случае, если покупатель планирует взять ипотечный кредит, стоит учесть процентную ставку и дополнительные расходы, связанные с оформлением кредита. Банк может взимать различные комиссии за выдачу ипотеки, страхование и оформление документов. Сумма дополнительных расходов зависит от условий кредита и банка.

7. Ремонт и обновление недвижимости

При покупке недвижимости на вторичном рынке, особенно если объект имеет определенный возраст, может потребоваться ремонт и обновление. Стоимость ремонта и обновления зависит от состояния объекта и пожеланий покупателя. Учтите эти расходы при планировании бюджета.

Учитывая все эти факторы, при оформлении сделки на вторичном рынке необходимо просчитать все возможные дополнительные расходы. Только так можно составить реальный и точный бюджет и избежать неприятных сюрпризов.

Вопросы ипотеки и накоплений для военнослужащих

Получение ипотечного кредита для военнослужащих может представлять некоторые особенности и требования, которые необходимо учесть при оформлении документов. В этой статье мы рассмотрим основные вопросы, которые возникают у военных лиц в связи с ипотекой и накоплениями.

Документы, необходимые для получения ипотечного кредита

Для получения ипотечного кредита военнослужащим необходимо предоставить следующие документы:

- Паспорт и военный билет

- Трудовую книжку

- Заявление на получение кредита

- Справку о доходах

- Справку с места службы

- Сертификат о праве собственности или договор купли-продажи

Преимущества ипотеки для военнослужащих

Ипотечный кредит для военнослужащих имеет ряд преимуществ:

- Пониженная процентная ставка. Военнослужащим предоставляются льготные условия по процентной ставке для ипотечного кредита.

- Возможность получения кредита с недостаточным первоначальным взносом. Некоторые банки предоставляют военнослужащим возможность взять кредит без первоначального взноса или с минимальным его размером.

- Возможность получения кредита на покупку жилья в военной ипотечной программе. Ряд банков предлагают специальные программы для военных лиц, которые позволяют получить кредит на покупку жилья по преференциальным условиям.

Накопления для военнослужащих

Военнослужащие могут использовать различные способы накопления на покупку жилья:

- Военно-ипотечная сберегательная программа. Это специальная программа, которая позволяет военнослужащим накапливать деньги на жилье с процентной ставкой выше, чем в обычном банковском вкладе.

- Накопительная ипотека. Это система накопления, при которой военнослужащий регулярно вносит деньги на специальный счет, с которого потом исполнится долг по ипотеке.

Государственная поддержка военнослужащих при покупке жилья

В некоторых случаях военнослужащим предоставляется государственная поддержка при покупке жилья:

- Подпрограмма «Молодая семья». Если военнослужащий является молодой семьёй, соответствующей критериям программы, то он может рассчитывать на государственную поддержку при ипотеке.

- Социальная ипотека. В некоторых случаях военнослужащие могут воспользоваться социальной ипотекой, предоставляемой государством под льготные условия.

Военнослужащие имеют ряд преимуществ при получении ипотеки и накоплениях на жилье. Однако при оформлении кредита или выборе накопительной программы необходимо учесть все требования банков и государства. При возникновении вопросов и сомнений рекомендуется обратиться к специалистам для получения квалифицированной консультации и помощи в оформлении ипотеки и накоплениях.

Суть ипотеки для военнослужащих

Преимущества ипотеки для военнослужащих:

- Пониженная процентная ставка. Военнослужащие могут рассчитывать на более низкую процентную ставку по ипотечному кредиту, что делает покупку жилья более доступной.

- Возможность получить более высокий кредит. Военнослужащим могут предоставляться кредитные лимиты, превышающие обычные стандарты, что позволяет приобрести более крупную недвижимость или улучшить жилищные условия.

- Помощь государства. Военную ипотеку могут предоставлять как государственные, так и коммерческие банки. Государство может оказывать дополнительную поддержку, например, выплачивать часть процентов по кредиту или предоставлять гарантии.

Условия и требования для получения ипотеки:

- Военнослужащий должен иметь постоянный или контрактный статус военной службы.

- Необходимо предоставить документы, подтверждающие стаж работы в армии.

- Обязательное наличие справки о доходах и иных документов, необходимых для проведения кредитного анализа.

- Оценка кредитного рейтинга и истории кредитования.

- Способность военнослужащего оплачивать ипотечный кредит.

Полезные советы при оформлении ипотеки для военнослужащих:

- Проведите исследование различных банков и их предложений, чтобы найти наиболее выгодные условия.

- Обратитесь к юристу для проверки договора ипотеки перед его подписанием.

- Подумайте о возможности досрочного погашения кредита, чтобы сэкономить на процентах.

- Регулярно отслеживайте изменения в законодательстве, связанные с ипотечным кредитованием для военнослужащих, чтобы быть в курсе всех возможностей и преимуществ.

Ипотека для военнослужащих может существенно облегчить процесс приобретения жилья и обеспечить дополнительные льготы. Важно провести своевременное и детальное исследование рынка и внимательно ознакомиться со всеми условиями договора, чтобы сделать оптимальный выбор и обезопасить себя от непредвиденных ситуаций.

Расходы на страховые взносы

Страхование является обязательным условием при оформлении гражданской ипотеки. Как правило, заемщик обязан заключить договор страхования жизни и здоровья на весь период кредитования. Расходы на страховые взносы могут оказаться значительными, поэтому важно заранее изучить эту информацию.

Как определить стоимость страховых взносов?

Размер страховых взносов зависит от нескольких факторов, включая сумму кредита, срок кредитования, возраст и состояние здоровья заемщика. Чем больше кредит и дольше срок его погашения, тем выше будут страховые взносы.

Как можно сэкономить на страховых взносах?

Существуют несколько способов сэкономить на страховых взносах при оформлении гражданской ипотеки:

- Сравнить предложения разных страховых компаний и выбрать наиболее выгодные условия.

- Обратиться к профессиональному финансовому консультанту, который поможет найти оптимальное решение.

- Участвовать в специальных программах и акциях, предлагаемых страховыми компаниями.

- Подключиться к страховой программе, предлагаемой военными организациями или ведомствами.

К каким последствиям может привести неуплата страховых взносов?

Невыплата страховых взносов может иметь негативные последствия для заемщика:

- Нарушение условий договора ипотеки, что может привести к возникновению дополнительных штрафных санкций или даже потере имущества.

- Отказ в предоставлении кредита в случае допущенной задолженности по страховым взносам.

Что делать в случае возникновения проблем с оплатой страховых взносов?

Если возникают трудности с оплатой страховых взносов, важно своевременно обратиться к банку или страховой компании и найти решение проблемы.

Во многих случаях возможно пересмотреть условия договора или разработать индивидуальные условия оплаты.

Важно помнить, что страховые взносы влияют на общую стоимость ипотечного кредита. Поэтому при выборе страховой компании нужно учитывать не только цену услуг, но и ее репутацию и надежность.

Мнение экспертов о объединении ипотек

Преимущества объединения ипотек:

- Снижение ежемесячных платежей

- Сокращение срока погашения кредита

- Упрощение управления финансами

- Возможность снижения процентной ставки

- Улучшение кредитной истории

Недостатки объединения ипотек:

- Дополнительные расходы на переоформление ипотеки

- Потеря некоторых льгот и условий исходных кредитов

- Риск возникновения конфликтов между заемщиками

- Ограничения со стороны кредитных организаций

- Потеря контроля над процессом погашения ипотеки

Риски для супруги контрактника

Быть супругой конрактника может быть сложно и сопряжено с определенными рисками. Военнослужащие, берущие гражданскую ипотеку, должны быть внимательными и ознакомиться с потенциальными рисками, чтобы снизить возможные проблемы.

1. Невозможность подписания документов

При выполнении служебных обязанностей супруг контрактника может находиться в удаленных районах или участвовать в длительных командировках. В таких случаях могут возникнуть сложности с подписанием важных документов в банке или нотариальных органах. Это может замедлить процесс получения ипотеки и создать трудности в заключении сделок по недвижимости.

2. Ответственность за задолженность

Если супруг контрактника берет ипотеку на семейную недвижимость и он не выполняет свои финансовые обязательства, супруга будет нести ответственность за его долги. В случае просрочки платежей или невыполнения обязательства по возврату кредита, банк может обратиться к супруге с требованиями о погашении долга.

3. Условия использования недвижимости

При взятии ипотеки супруги контрактников могут возникнуть ограничения по использованию недвижимости. Некоторые банки требуют узаконить супруга на проживание в жилище и запрещают сдачу помещения в аренду или совершение других сделок с ним без письменного согласия банка.

4. Распределение имущества при разводе

В случае развода супругов контрактников, ипотеку на недвижимость обычно признают совместным имуществом. Это означает, что даже если ипотеку брал только один из супругов, по закону она будет делиться поровну при разделе имущества. Это может привести к финансовым сложностям и конфликтам при разрешении развода.

5. Изменение финансового положения

Работа контрактника сопряжена с финансовой нестабильностью и риском увольнения. Если контрактник потеряет работу или уйдет в отпуск без зарплаты, возможностей для погашения ипотеки могут значительно уменьшиться. Это повлечет за собой дополнительный риск просрочки платежей и затяжку по возврату кредита.

Супруги контрактников, взявшие гражданскую ипотеку, должны быть готовы к возможным рискам, связанным с этим. Решение о взятии ипотеки должно быть осознанным и обдуманным, учитывая все потенциальные последствия и предусмотреть меры для минимизации рисков.

Индексация отчислений по счетам участников НИС

Что такое индексация отчислений?

Индексация отчислений представляет собой процесс корректировки суммы отчислений на основе изменения финансовых показателей. Она осуществляется с целью сохранения реальной стоимости денежных средств и компенсации инфляционных потерь.

Как проводится индексация отчислений?

Индексация отчислений производится на основе установленных нормативных актов, которые определяют порядок и принципы расчета изменений. Обычно индексация осуществляется раз в год и происходит автоматически.

Расчет индексации может быть основан на таких показателях, как индекс потребительских цен, процентная ставка, заработная плата и другие финансовые показатели, которые могут влиять на стоимость денежных средств.

Преимущества индексации отчислений по счетам участников НИС:

- Сохранность средств. Индексация компенсирует инфляционные потери, позволяя сохранить реальную стоимость отчислений.

- Обеспечение роста. Индексация позволяет обеспечить рост накоплений, что в долгосрочной перспективе может приносить дополнительную прибыль.

- Повышение покупательной способности. За счет индексации отчислений участники НИС могут рассчитывать на увеличение своей покупательной способности.

Индексация отчислений по счетам участников НИС является важным финансовым инструментом, который позволяет сохранить и увеличить стоимость денежных средств. Этот процесс осуществляется на основе изменения финансовых показателей и способствует повышению покупательной способности участников НИС.

Документы для самостоятельного оформления военной ипотеки

Если вы являетесь военнослужащим и хотите взять гражданскую ипотеку, для оформления данного займа необходимо предоставить определенный пакет документов. Ниже представлен список основных документов, которые вам потребуются для самостоятельного оформления военной ипотеки:

- Паспорт. Документ, удостоверяющий личность заемщика.

- Военный билет. Документ, подтверждающий вашу принадлежность к вооруженным силам.

- Справка о доходах. Документ, который подтверждает вашу финансовую состоятельность и способность выплачивать кредит.

- Справка с места работы. Документ, подтверждающий ваш стаж работы и должность.

- Выписка с банковского счета. Документ, отражающий наличие и движение денежных средств на вашем счету.

- Справка о составе семьи. Документ, подтверждающий ваше семейное положение и количество членов семьи.

Кроме вышеперечисленных документов, возможно понадобятся и другие документы в зависимости от требований банка или иной кредитной организации. Например, нотариально заверенные копии документов или дополнительные справки.

Важно отметить, что каждый банк имеет свои собственные требования и условия для оформления ипотеки. Перед началом процесса оформления, рекомендуется обратиться к конкретному банку или кредитной организации, чтобы узнать полный список необходимых документов и требования для самостоятельного оформления военной ипотеки.

Вопрос о возвращении накоплений при получении жилья и увольнении военнослужащего

Возникает вопрос о возвращении накоплений при получении жилья и увольнении военнослужащего. Какие документы нужны для оформления данной процедуры?

На что обратить внимание военнослужащему?

Военнослужащему следует быть внимательным при оформлении заявления на возврат накоплений при получении жилья и увольнении. Для успешного получения возврата необходимо учесть следующие моменты:

- Проверить, что все необходимые документы подготовлены в полном объеме;

- Обратиться в установленный срок, чтобы не пропустить дедлайн;

- Ознакомиться с требованиями и правилами возврата накоплений;

- Своевременно предоставить все требуемые документы;

- Сохранить копии всех документов и подтверждений.

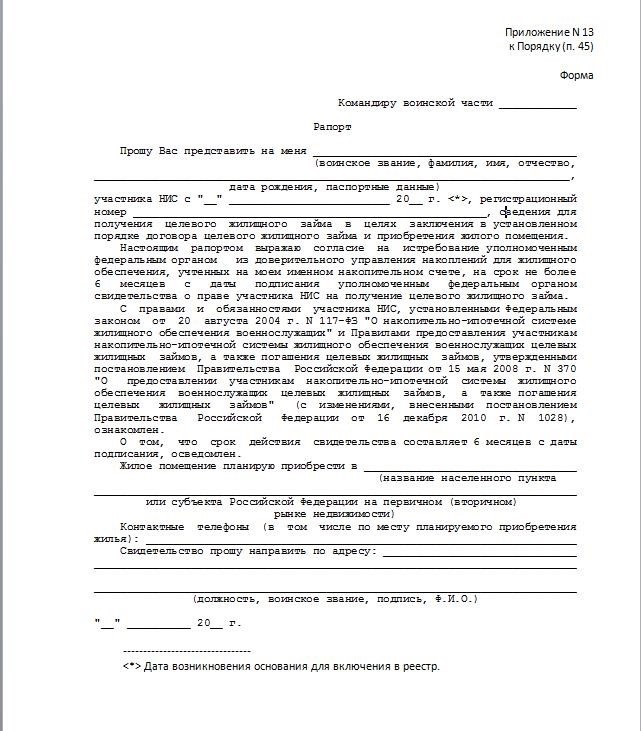

Какие документы нужны для возвращения накоплений?

Для оформления возврата накоплений при получении жилья и увольнении военнослужащего следует подготовить следующие документы:

- Заявление на возврат накоплений, заполненное по образцу.

- Копию приказа (распоряжения) о выделении жилого помещения или договора купли-продажи или иного документа, подтверждающего получение жилья.

- Выписку из ипотечного договора или документы о государственной регистрации ипотеки.

- Копию приказа (распоряжения) о признании нуждающегося в жилом помещении.

- Копию документа, подтверждающего увольнение военнослужащего.

- Копию паспорта.

Как происходит процесс возвращения накоплений?

После предоставления всех необходимых документов процесс возвращения накоплений при получении жилья и увольнении военнослужащего проходит следующим образом:

- Заявление и документы рассматриваются комиссией;

- Комиссия принимает решение о возврате накоплений;

- На основании решения комиссии процедура возврата накоплений осуществляется в установленные сроки.

Оформление возврата накоплений при получении жилья и увольнении военнослужащего требует внимания к деталям и подготовки необходимых документов. Следуя указанным выше рекомендациям и предоставив все требуемые документы, военнослужащий сможет успешно получить возврат накоплений.

Какие документы понадобятся заемщику для оформления ипотеки?

1. Паспорт и документы, подтверждающие личность

Первым и главным документом, который понадобится заемщику, является паспорт. Кредитная организация обязательно проверит его на подлинность и актуальность данных. Также может потребоваться предоставление других документов, подтверждающих личность: водительских прав, загранпаспорта и т.д.

2. Свидетельство о браке или о состоянии семейного положения

Для получения ипотеки может потребоваться свидетельство о браке либо о состоянии семейного положения. Это необходимо для оценки совместной супружеской собственности и выявления возможных обязательств перед бывшими супругами.

3. Справка о доходах и месте работы

Кредитная организация обязательно потребует от заемщика справку о доходах и подтверждение их источника. Это может быть справка с места работы, пенсионное удостоверение, выписка с банковского счета и другие документы, подтверждающие стабильность и достаточность доходов.

4. Справки о наличии других обязательств

Банк также может запросить у заемщика справки, подтверждающие наличие других обязательств, таких как кредиты, кредитные карты, алименты и т.д. Это позволяет оценить финансовую нагрузку заемщика и его способность выполнять новые обязательства.

5. Выписка из ЕГРП и справка о зарегистрированном жилом помещении

Для оформления ипотеки обычно требуется предоставление выписки из ЕГРП, подтверждающей право собственности на жилое помещение, которое заемщик планирует приобрести с использованием кредита. Также может потребоваться справка о зарегистрированном жилом помещении.

6. Документы о недвижимости

Заемщику также потребуется предоставить документы, подтверждающие характеристики и стоимость жилого помещения, которое он планирует приобрести. Это могут быть технический паспорт, правоустанавливающие документы, договор купли-продажи и другие документы, которые помогут оценить стоимость недвижимости и проверить ее наличие.

7. Документы о страховании

Некоторые кредитные организации могут потребовать от заемщика предоставление документов о страховании недвижимости, которую он планирует приобрести с использованием кредита. Это может быть страховой полис на случай повреждения или утраты жилого помещения.

В каждом конкретном случае, требования к списку документов могут незначительно отличаться в зависимости от политики кредитной организации и условий конкретной сделки. Поэтому перед оформлением ипотеки рекомендуется связаться с банком и уточнить полный перечень необходимых документов.

Длительный срок оформления, сдача внаем и другие нюансы

Оформление гражданской ипотеки для военнослужащих может занять достаточно длительное время. В связи с особенностями служебной деятельности, военные могут столкнуться с определенными сложностями в процессе оформления ипотечного кредита.

Нюансы оформления гражданской ипотеки для военнослужащих:

- Подтверждение дохода: Военнослужащим, как правило, необходимо предоставить подтверждение дохода в виде справки из военного комиссариата или служебной справки.

- Особенности работы банков: Некоторые банки имеют особые условия для оформления ипотеки для военнослужащих, например, требование о наличии минимального опыта службы.

- Дополнительные требования к документам: Военнослужащим может потребоваться предоставить дополнительные документы, такие как военный билет, специфическая форма заявления и другие.

Длительный срок оформления гражданской ипотеки:

Оформление гражданской ипотеки для военнослужащих может занять от нескольких недель до нескольких месяцев. Это связано с тем, что банки и другие кредитные организации внимательно проверяют документы и осуществляют ряд процедур проверки.

Кроме того, процесс оформления ипотеки может затянуться из-за необходимости согласования с различными военными административными органами и учреждениями.

Сдача внаем жилья при наличии ипотеки:

Если военнослужащий решает сдать жилье, купленное с помощью ипотечного кредита, то его следует уведомить об этом в банке. Некоторые банки могут требовать согласования данного действия и возможно изменение условий кредита.

Также следует учитывать, что сдача внаем жилья может подвергаться определенным ограничениям в случае, если жилье находится на территории военной базы или военного городка.

Регистрация права собственности

Документы, необходимые для регистрации права собственности:

- Договор купли-продажи или иной документ, подтверждающий передачу права собственности;

- Заявление на регистрацию права собственности;

- Паспорт или иной документ, удостоверяющий личность;

- Свидетельство о рождении или иной документ, подтверждающий ваше гражданство;

- Выписка ЕГРП (Единого государственного реестра прав на недвижимое имущество);

- Технический план помещения или недвижимости;

- Документы, подтверждающие оплату государственной пошлины.

Этапы регистрации права собственности:

- Сбор всех необходимых документов;

- Подача заявления на регистрацию права собственности в орган регистрации;

- Проверка заявления и предоставленных документов органом регистрации;

- Оформление регистрации права собственности и выдача соответствующего свидетельства.

Цитата:

Регистрация права собственности позволяет подтвердить вашу собственность на недвижимость и получить юридическую защиту. Это является основным шагом для обеспечения правовой безопасности и возможности полноценного использования вашего имущества.

Ограничение сертификата по сроку

Для получения гражданской ипотеки в качестве военнослужащего следует учесть следующие документы и требования:

Требования к сертификату

- Сертификат имеет ограниченный срок действия, обычно от 5 до 7 лет, в зависимости от уровня воинского звания и срока контракта.

- Перед получением кредита необходимо убедиться, что срок действия сертификата не истек или не истекает в ближайшее время.

- В случае истечения срока действия сертификата, необходимо обратиться в военную комиссию для его обновления.

Документы для оформления сертификата

- Паспорт военнослужащего, включая страницы с данными о взносах и зарплате.

- Военный билет.

- Трудовой договор или контракт.

- Справка с места службы о размере заработной платы или другие документы, подтверждающие доход военнослужащего.

- Документы, подтверждающие семейное положение и количество детей.

Особенности получения ипотеки

Учитывая ограниченный срок действия сертификата, военнослужащему стоит уделить особое внимание оформлению и оставить достаточно времени для подачи документов.

Важно учесть, что получение гражданской ипотеки имеет свои особенности и требует большей организации и времени, чем обычное оформление ипотеки.

В случае необходимости обновления сертификата, обратитесь в военную комиссию заранее, чтобы быть уверенными в его актуальности на момент подачи документов на ипотеку.

Что такое НИС?

НИС представляет собой разнообразное имущество, включающее в себя здания, сооружения, земельные участки, жилые и нежилые помещения, а также другие объекты, находящиеся в пользовании и обслуживающие нужды Вооруженных Сил.

Категории объектов недвижимости НИС:

- Военные городки и казармы

- Военные полигоны и стрельбища

- Военно-морские объекты

- Аэродромы и авиабазы

- Военные хранилища и склады

Как можно использовать НИС?

НИС может быть использовано для различных целей, включая:

- Развитие военной инфраструктуры

- Обеспечение жилых условий военнослужащих и их семей

- Проведение военных учений и тренировок

- Хранение вооружения и боеприпасов

Как оформляются права на НИС?

Права на НИС оформляются в соответствии с законодательством Российской Федерации. Органы управления военной недвижимостью осуществляют правовое регулирование и контроль за использованием и обслуживанием НИС.

Лица, проживающие или работающие на территории НИС, оформляют специальные разрешения (пропуска) для доступа к объектам и обеспечения безопасности.

НИС является основным имуществом, обеспечивающим функционирование и обслуживание Вооруженных Сил. Эти объекты недвижимости играют важную роль в обеспечении обороноспособности страны и улучшении условий жизни военнослужащих и их семей.

Ограничение по выбору недвижимости

У военнослужащих, желающих взять гражданскую ипотеку, есть определенные ограничения по выбору недвижимости. Эти ограничения связаны с требованиями, которые устанавливаются правительством для обеспечения безопасности и защиты интересов военнослужащих.

- Границы территории. При выборе недвижимости важно учитывать, что она должна располагаться в пределах территории, безопасной для проживания военнослужащих. Это означает, что недвижимость не должна находиться в зоне повышенного риска, например, рядом с военными объектами или на границе с другими государствами.

- Соответствие требованиям обслуживания. Военнослужащим необходимо учитывать, что выбранная недвижимость должна соответствовать требованиям обслуживания. Важно иметь доступ к инфраструктуре, необходимой для жизни и службы, такой как медицинские учреждения, школы, детские сады и транспорт.

- Соблюдение условий использования. Правительство устанавливает определенные условия использования для недвижимости, приобретенной в рамках гражданской ипотеки. Военнослужащие должны быть готовы соблюдать эти условия, например, в отношении продажи, сдачи в аренду или преобразования недвижимости.

Цитата: «Выбор недвижимости для военнослужащих ограничен определенными факторами безопасности и требованиями правительства.»

| Ограничение | Значение |

|---|---|

| Территория | В пределах безопасной зоны для военнослужащих |

| Обслуживание | Доступ к необходимой инфраструктуре |

| Использование | Соблюдение условий правительства |

Налоги на накопления в НИС военнослужащих: правда или миф?

Особенности НИС для военнослужащих

Накопительная ипотека предоставляется военнослужащим на льготных условиях, чтобы облегчить им процесс приобретения жилья. В рамках этой программы военнослужащий может накапливать деньги на жилье, а государство дополняет его накопления субсидиями.

Но стоит ли военнослужащим бояться налогов на свои накопления в НИС?

Ставка налогообложения

По законодательству Российской Федерации, доходы, полученные от накоплений в НИС, не облагаются федеральными налогами на доходы физических лиц. Это значит, что военнослужащие могут свободно накапливать деньги на свои будущие жилищные нужды и не платить с них налоги.

Учет налоговой базы

Существует множество способов учета налоговой базы при накоплениях в НИС для военнослужащих. Например, можно учесть сумму выплаченного процента по ипотеке, а также определенные расходы, связанные с приобретением и обслуживанием жилья. Это позволяет снизить налогооблагаемую базу и уменьшить сумму налоговых платежей.

Необходимость консультации специалиста

Важно помнить, что налоговое законодательство постоянно меняется, и в каждом конкретном случае необходимо обратиться к специалисту для получения профессиональных рекомендаций. Он сможет оценить вашу ситуацию и предоставить точную информацию о налоговых обязательствах при накоплениях в НИС.

Итак, налоги на накопления в НИС для военнослужащих являются не мифом, а реальностью, но при определенных условиях. Существуют законодательные механизмы, которые позволяют снизить налоговую нагрузку и учетные расходы. Однако, чтобы быть уверенным, лучше обратиться к специалисту для консультации и получения точной информации о налоговых обязательствах.

Возможные сложности и ограничения

В процессе оформления ипотеки для военнослужащих могут возникнуть некоторые сложности и ограничения. Ниже приведены основные из них.

1. Недостаточный стаж

Одним из главных требований банков при оформлении ипотеки является наличие стажа работы. Для военнослужащих срок службы может быть не достаточным для получения кредита на жилье. Обычно банки требуют стаж от 1 года и выше, в зависимости от условий программы ипотеки.

2. Необходимость предоставления дополнительных документов

Следующей сложностью может стать необходимость предоставления дополнительных документов. Военнослужащим могут потребоваться подтверждающие документы о зарплате, стаже службы, а также о наличии постоянного места жительства. Это может затянуть процесс оформления ипотеки и увеличить количество требуемых документов.

3. Ограничения на сумму ипотеки

Некоторые банки устанавливают ограничения на сумму ипотеки для военнослужащих. Это связано с тем, что служба в армии сопряжена с определенными рисками и нестабильностью дохода. Поэтому сумма ипотеки для военнослужащих может быть ограничена банком.

4. Высокие процентные ставки

В связи с возможными рисками, банки могут устанавливать более высокие процентные ставки для военнослужащих. Это может существенно повлиять на стоимость кредита и увеличить ежемесячные выплаты.

5. Возможность досрочного погашения

Важным моментом, который следует учесть, является возможность досрочного погашения ипотеки в случае, если военнослужащий решит уволиться или изменить место службы. Не все банки предоставляют эту возможность, поэтому следует внимательно ознакомиться с условиями кредита.

В сравнении:

| Сложности и ограничения | Возможности |

|---|---|

| Недостаточный стаж | Служащие, у которых достаточный стаж работы |

| Необходимость предоставления дополнительных документов | Подтверждающие документы о зарплате, стаже службы, месте жительства |

| Ограничения на сумму ипотеки | Ограничения, связанные с нестабильностью дохода |

| Высокие процентные ставки | Изменение стоимости кредита и ежемесячных выплат |

| Возможность досрочного погашения | Не все банки предоставляют такую возможность |

Возможные сложности и ограничения при оформлении гражданской ипотеки для военнослужащих связаны с требованиями банков, которые могут устанавливать ограничения на стаж, требовать дополнительные документы и устанавливать высокие процентные ставки. Также военнослужащим может быть ограничена сумма ипотеки и не всегда предоставляется возможность досрочного погашения. Поэтому перед оформлением ипотеки следует внимательно изучить условия программы и обратиться к специалистам для получения консультации по выбору наиболее подходящего варианта.

Суть гражданской и военной ипотеки

Гражданская ипотека

Гражданская ипотека доступна для любого гражданина, независимо от его места работы. Однако, для ее получения необходимо предоставить ряд документов, таких как:

- Паспорт;

- Свидетельство о браке (при наличии);

- Справка о доходах;

- Выписка из ЕГРП;

- Справка о состоянии здоровья;

- Справка о наличии судимости.

Преимущества гражданской ипотеки:

- Ипотечный кредит может быть получен под адекватные процентные ставки;

- Гибкие условия погашения кредита;

- Возможность рассмотрения заявки на получение ипотеки в короткие сроки.

Пример цитаты о гражданской ипотеке:

Гражданская ипотека позволяет гражданам обеспечить себя комфортным жильем, не перенапрягая бюджет и получая возможность пользоваться квартирой в течение всех лет ипотечного кредитования.

Военная ипотека

Военная ипотека – это программа предоставления жилищного кредита, которая доступна только военнослужащим и офицерам. Для получения ипотеки необходимо предоставить такие документы, как:

- Военный билет;

- Справка о доходах;

- Выписка о состоянии семьи из военкомата;

- Справка о наличии судимости.

Преимущества военной ипотеки:

- Более низкая процентная ставка по сравнению с гражданской ипотекой;

- Ускоренное рассмотрение заявки на получение ипотеки;

- Возможность получить жилищный кредит без первоначального взноса.

Пример таблицы сравнения гражданской и военной ипотеки:

| Критерии | Гражданская ипотека | Военная ипотека |

|---|---|---|

| Процентная ставка | Средняя | Низкая |

| Срок рассмотрения заявки | Обычно | Ускоренный |

| Первоначальный взнос | Наличие | Можно без |

В итоге, гражданская ипотека и военная ипотека – это разные программы, предоставляющие возможность получить жилищный кредит под различные условия. Каждая из них имеет свои требования и преимущества. Выбор между гражданской и военной ипотекой зависит от статуса заемщика и его потребностей.

Порядок оформления документов самостоятельно при покупке жилья в старом фонде

При покупке жилья в старом фонде необходимо собрать определенный пакет документов. Соблюдение правил и последовательности оформления поможет избежать проблем в будущем. В данной статье мы расскажем о порядке оформления документов самостоятельно.

1. Сбор необходимых документов

Перед тем, как приступить к оформлению документов, вам необходимо собрать следующие документы:

- Паспорт гражданина Российской Федерации;

- ИНН;

- Снилс;

- Справку о доходах за последние 6 месяцев;

- Выписку из банка;

- Документы на саму квартиру (договор купли-продажи, свидетельство о праве собственности);

- Договоры об уступке права требования и переводе долга;

- Дополнительные документы, такие как справка о несудимости, справка из банка об отсутствии задолженностей и т.д.

2. Открытие ипотечного счета в банке

Перед оформлением документов вам необходимо открыть ипотечный счет в банке, с которым вы планируете сотрудничать. Для этого необходимо обратиться в банк и предоставить необходимые документы для открытия счета в соответствии с требованиями банка.

3. Заявление на получение ипотеки

Далее вы должны оформить заявление на получение ипотеки в банке. В заявлении необходимо указать сумму кредита, срок погашения, процентную ставку и другие необходимые данные. Помимо заявления, вам могут потребоваться дополнительные документы, такие как копия документа на жилую недвижимость, оценочная стоимость жилья и т.д.

4. Рассмотрение заявления и оформление документов

После подачи заявления, банк рассмотрит вашу заявку на получение ипотеки. При положительном решении банка, вам будет предоставлен список документов для подписания и оформления. Вам необходимо ознакомиться с документами, подписать их и предоставить обратно в банк.

5. Оформление ипотечной сделки

После оформления документов в банке, необходимо зарегистрировать ипотеку в Росреестре. Для этого вам потребуется предоставить документы, подтверждающие ваше право собственности на квартиру, а также согласие на ипотеку от залогодержателя (если таковым является третье лицо).

Оформление документов при покупке жилья в старом фонде может быть сложным и требовать внимательного подхода. В случае возникновения трудностей, рекомендуется обратиться за помощью к юристу или нотариусу.

Условия к покупаемому жилью

Для оформления гражданской ипотеки в качестве военнослужащего необходимо выполнить определенные условия, связанные с покупаемым жильем. Эти условия включают следующие:

1. Площадь и тип жилья

Покупаемое жилье должно соответствовать определенным требованиям по площади и типу. Военнослужащий может приобрести как квартиру, так и отдельный жилой дом. Площадь жилья должна быть достаточной для проживания военнослужащего и его семьи.

2. Расположение жилья

Важным условием является расположение покупаемого жилья. Оно должно находиться в пределах границ РФ, а также в зоне, где военнослужащий может быть прикомандирован или где у него есть возможность проходить военную службу. Кроме того, жилье не должно быть расположено в зоне экологического риска или на территории с ограниченным доступом.

3. Срок эксплуатации

Покупаемое жилье должно иметь достаточный срок эксплуатации. Обычно это связано с требованием о технической готовности жилья на момент приобретения и возможностью его использования до конца срока кредитования. Срок эксплуатации может быть определен как минимум 30 лет.

4. Стоимость жилья

Стоимость покупаемого жилья должна соответствовать требованиям банка или другой кредитной организации, выдающей гражданскую ипотеку. Организация может устанавливать ограничения по максимальной стоимости или минимальному первоначальному взносу. Военнослужащий должен учитывать эти требования при выборе жилья и определении его стоимости.

5. Документы на жилье

Для получения гражданской ипотеки в качестве военнослужащего необходимо предоставить определенный пакет документов на покупаемое жилье. Эти документы могут включать свидетельство о собственности на жилье, технический паспорт, выписку из ЕГРН и другие документы, подтверждающие право собственности и технические характеристики жилья.

6. Договор купли-продажи

Необходимо заключить договор купли-продажи на покупаемое жилье. Договор должен быть оформлен в соответствии с требованиями законодательства и содержать все необходимые условия сделки, включая стоимость, сроки, предмет сделки и права и обязанности сторон.

Условия к покупаемому жилью являются важными при оформлении гражданской ипотеки в качестве военнослужащего. Соблюдение этих условий позволит военнослужащему получить ипотечное кредитование для приобретения собственного жилья.

Перспективы взятия гражданской ипотеки для военнослужащих

Военнослужащим есть возможность использовать преимущества государственной программы по приобретению жилой недвижимости в рамках гражданской ипотеки. Взятие ипотеки позволяет получить желаемое жилье с минимальными финансовыми затратами. Рассмотрим перспективы этого вида ипотеки для военнослужащих.

1. Преференции по процентным ставкам

Военнослужащим предоставляются льготные процентные ставки по ипотеке. Благодаря этому, можно существенно сэкономить на выплатах по кредиту. Военные, выполняющие военные обязанности с заработной платой, получают возможность пользоваться льготными условиями по ипотечному кредитованию.

2. Возможность получения кредита с минимальным первоначальным взносом

Для военнослужащих существуют условия взятия ипотеки с минимальным первоначальным взносом и даже без него. Это дает возможность сконцентрироваться на сборе средств на приобретение жилья, не тратя все свое наличие на первоначальный взнос.

3. Возможность получения ипотеки без подтверждения дохода

Для военнослужащих есть возможность получения ипотеки без предоставления справок о доходах. Это особенно актуально для военных, которые получают доход в виде военного оклада, а также различные выплаты и пособия. При этом, банк может запросить документы, подтверждающие стаж и звание военнослужащего.

4. Повышенный уровень кредитной истории

Благодаря службе в армии, военнослужащие могут иметь более высокий уровень кредитной истории. Это положительно отражается на возможности получения ипотеки и льготных условиях по кредитованию. Благодаря службе в армии, можно показать дисциплинированность и ответственность в финансовых вопросах.

5. Возможность получения ипотеки при отсутствии гражданства РФ

Военнослужащим, не являющимся гражданами РФ, также предоставляется возможность получить ипотеку. Для этого необходимо иметь вид на жительство или временную регистрацию в РФ. Такое положение дел позволяет военнослужащим из других стран получить ипотечное кредитование на приобретение жилья в России.

Перспективы взятия гражданской ипотеки для военнослужащих являются крайне привлекательными. Возможность получения льготных условий по процентным ставкам, минимальным первоначальным взносам и отсутствием необходимости подтверждения дохода делает данную ипотеку востребованной среди военнослужащих. Обращаясь за ипотекой, военнослужащие получают широкие возможности по приобретению собственного жилья с минимальными затратами и удобными условиями кредитования.

Кто может стать участником НИС?

Участниками Накопительной ипотечной системы (НИС) могут стать военнослужащие и лица, которые относятся к следующим категориям:

- Сотрудники Вооруженных Сил Российской Федерации

- Военнослужащие, прохождение военной службы по контракту в войсках Национальной гвардии Российской Федерации

- Военнослужащие приравненные к военнослужащим, в соответствии с законодательством Российской Федерации

Преимущество получения гражданской ипотеки в НИС заключается в том, что участники имеют возможность:

- Получить кредит на приобретение жилья с более низкой процентной ставкой по сравнению с обычными ипотечными программами. Величина ставки устанавливается на основании решения Комитета НИС.

- Получить гарантии государства по исполнению обязательств перед банком по кредитному договору.

- Воспользоваться правом на субсидирование процентов по кредиту в случае участия в публичном соревновании по выбору заемщиков.

Документы, необходимые для участия в НИС:

- Паспорт гражданина Российской Федерации

- Военный билет или приказ о приравнении к военнослужащим

- Документы, подтверждающие доход (справка о доходах, справка с места работы)

- Документы, подтверждающие наличие собственных средств для первоначального взноса (счет в банке, выписка о состоянии счета)

- Свидетельство о браке/разводе (при наличии)

Важно отметить, что участники НИС могут обратиться в банк, с которым заключен договор о сотрудничестве в рамках НИС, для подачи заявки на получение ипотечного кредита и получения подробной информации о необходимых документах.

Как проходит оформление ипотеки?

1. Подготовка документов

Первым шагом при оформлении ипотеки является подготовка необходимых документов. Вам понадобится предоставить следующие документы:

- Паспорт гражданина Российской Федерации. Это основной документ, который подтверждает вашу личность.

- Свидетельство о браке или разводе. Если вы состоите в браке или находитесь в процессе развода, вам потребуется предоставить соответствующие документы.

- Трудовая книжка и справка о доходах. Банк будет интересоваться вашими доходами и стабильностью работы. Поэтому вам следует подготовить трудовую книжку и справку о доходах за последний год.

- Справка о состоянии счета. Для того чтобы банк мог оценить вашу финансовую состоятельность, вам потребуется предоставить справку о состоянии вашего банковского счета.

- Документы на приобретаемое жилье. Если вы приобретаете готовое жилье, вам следует подготовить документы на него: свидетельство о праве собственности, технический паспорт и т.д. Если вы покупаете жилье в строящемся доме, вам потребуется договор долевого участия и иные документы, подтверждающие ваше право на будущее жилье.

2. Обращение в банк

После подготовки документов, вам следует обратиться в банк, в котором вы хотите оформить ипотеку. При обращении в банк, вам необходимо заполнить заявление на получение ипотеки и предоставить все необходимые документы. Банк проведет их проверку и примет решение о выдаче вам ипотечного кредита.

3. Оценка залогового имущества

Для того чтобы банк выдал вам ипотечный кредит, он должен оценить стоимость вашего жилья и убедиться в его ликвидности. Для этого банк может пригласить независимых экспертов, которые проведут оценку залогового имущества.

После положительной оценки залогового имущества, банк и заемщик заключают договор ипотеки. В этом договоре оговариваются все условия, связанные с возвратом займа, размером процентной ставки, сроком кредита и т.д.

5. Передача денежных средств

После заключения договора ипотеки банк перечисляет денежные средства продавцу жилья или строительной компании. Вы становитесь собственником жилья, а банк получает залоговое право на это имущество.

Таким образом, оформление ипотеки представляет собой процесс, состоящий из подготовки документов, обращения в банк, оценки залогового имущества, заключения договора ипотеки, а также передачи денежных средств. Вся процедура может занять некоторое время, поэтому важно заранее подготовиться и ознакомиться с условиями и требованиями банка.

Процесс покупки квартиры по военной ипотеке: основные этапы

Процесс покупки квартиры по военной ипотеке может иметь несколько этапов, которые необходимо пройти для успешного получения жилья. Ниже представлены основные шаги, которые вам может потребоваться выполнить.

1. Подготовка документов

Первым шагом в получении военной ипотеки является подготовка необходимых документов. Вам потребуется предоставить следующую информацию:

- Военный билет;

- Справка о доходах;

- Справка о семейном положении;

- Документы, подтверждающие право собственности на имущество, если таковое имеется.

2. Обращение в банк

После подготовки всех документов следующим шагом является обращение в банк, который предоставляет военную ипотеку. На этом этапе вы сможете получить консультацию от банковских сотрудников, ознакомиться с условиями кредитования и подать заявку на получение ипотеки.

3. Оценка имущества

Оценка имущества, которое вы хотите приобрести, является обязательным этапом при получении военной ипотеки. Банк отправит оценщика для определения стоимости недвижимости и ее соответствия установленным требованиям.

4. Рассмотрение заявки банком

После оценки имущества банк проведет рассмотрение вашей заявки. На этом этапе банк проверит вашу кредитную историю, финансовое положение, сумму ежемесячного дохода и другие факторы, которые могут повлиять на вашу способность погасить кредит.

5. Оформление договора

После одобрения вашей заявки банк проведет оформление договора на получение военной ипотеки. В этом договоре будут указаны все условия кредитования, включая процентную ставку, срок кредита и другие важные моменты.

6. Передача средств продавцу

После оформления договора банк передаст средства продавцу недвижимости. На этом этапе вы получите ключи от нового жилья и сможете въехать в купленную квартиру.

Важно отметить, что процесс покупки квартиры по военной ипотеке может немного различаться в разных банках и зависит от конкретных условий кредитования. Также стоит учесть, что военная ипотека может предоставляться только определенным категориям военнослужащих, участвующих в государственных программах поддержки жилищного строительства.

Документы для заключения сделки

При оформлении гражданской ипотеки для военнослужащих необходимо предоставить определенный набор документов. Эти документы позволят банку оценить вашу финансовую состоятельность и принять решение о предоставлении ипотечного кредита. Вот основные документы, которые понадобятся вам для заключения сделки:

1. Паспорт гражданина Российской Федерации

Вы должны предоставить копию паспорта, а также оригинал для проверки. Паспорт должен быть действующим и содержать все необходимые данные.

2. Свидетельство о браке/разводе

Если вы состоите в браке, вам необходимо предоставить свидетельство о заключении брака. Если вы состояли в браке ранее, но развелись, требуется свидетельство о разводе.

3. Справка из места работы

Вы должны предоставить справку из места работы, подтверждающую вашу должность и уровень дохода. Эта справка должна быть на фирменном бланке и содержать подпись руководителя организации.

4. Справка о доходах

Для оценки вашей финансовой состоятельности также требуется предоставить справку о доходах за последний год. Эта справка должна быть заверена уполномоченным органом или нотариусом.

5. Выписка из банковского счета

Вам необходимо предоставить выписку из банковского счета, которая подтвердит наличие средств на вашем счету. Это позволит банку оценить вашу финансовую стабильность.

6. Документы на недвижимость

Если вы хотите взять ипотеку на покупку недвижимости, вам необходимо предоставить документы, подтверждающие право собственности или предоставляющие информацию о жилом помещении, такие как свидетельство о праве собственности, договор аренды или иные юридически значимые документы.

7. Справка о состоянии здоровья

Некоторые банки могут потребовать предоставить справку о вашем состоянии здоровья для заключения сделки. Это обычно требуется для страхования ипотечного кредита.

Утрата права на квартиру

Причины утраты права на квартиру

Есть несколько основных причин, по которым человек может потерять право на квартиру:

- Неисполнение обязанностей по оплате коммунальных услуг и других платежей, предусмотренных договором;

- Заведомо ложные сведения при получении жилья;

- Совершение преступления, связанного с недвижимостью;

- Продажа или передача недвижимости без правоустанавливающих документов;

- Нарушение закона, выражающееся в незаконном использовании или изменении недвижимости.

Последствия утраты права на квартиру

Утрата права на квартиру может иметь серьезные последствия для лица, которое его потеряло:

- Потеря права на проживание в данной недвижимости;

- Потеря права на получение выгод, связанных с недвижимостью, например, арендных платежей или доходов от продажи;

- Потеря права на регистрацию на данном адресе;

- Возможность привлечения к юридической ответственности за нарушение законодательства.

Как защититься от утраты права на квартиру?

Чтобы избежать утраты права на квартиру, необходимо соблюдать следующие правила:

- Соблюдать договорные обязательства и своевременно оплачивать все платежи;

- Не предоставлять заведомо ложные сведения при получении жилья;

- Соблюдать законодательство, связанное с использованием и владением недвижимостью;

- Не совершать преступления, связанные с недвижимостью;

- Тщательно проверять документы при покупке или передаче недвижимости, чтобы быть уверенным в их законности и правоустанавливающей силе.

Необходимо помнить, что утрата права на квартиру может иметь серьезные юридические последствия, поэтому в случае возникновения спорных ситуаций рекомендуется обратиться к профессиональному юристу, специализирующемуся в данной области.

Как работает военная ипотека?

Военная ипотека представляет собой специальную программу, созданную для военнослужащих, которая позволяет им получить кредит на приобретение жилья по льготным условиям. Она предоставляется военным сотрудникам для обеспечения их собственным жильем и стимулирования профессиональной деятельности.

Преимущества и условия военной ипотеки:

- Низкая процентная ставка: государство компенсирует часть процентов по ипотечному кредиту для военнослужащих.

- Отсутствие первоначального взноса: военные могут взять ипотеку без стартового взноса или с его минимальным размером.

- Быстрое рассмотрение заявки: процесс одобрения ипотеки для военных ускоряется в сравнении с обычными кредитами.

- Государственная поддержка: программа военной ипотеки регламентируется законодательными актами, что обеспечивает надежность и защиту прав военных заемщиков.

- Возможность использования материнского капитала: военные имеют право использовать материнский капитал в качестве первоначального взноса.

Как получить военную ипотеку?

Чтобы получить военную ипотеку, военнослужащий должен предоставить следующие документы:

- Паспорт.

- Справку о доходах с места службы.

- Справку о составе семьи.

- Свидетельство о браке (при наличии).

- Свидетельство о рождении детей (при наличии).

- Решение суда о признании недействительными договора о переуступке права требования по ипотечному договору, если такое имеется.

- Документы, подтверждающие право на получение материнского капитала (если применимо).

Особенности выплаты военной ипотеки:

Выплата ипотечного кредита военнослужащим осуществляется ежемесячно, и сумма выплат зависит от размера кредита, срока его погашения и процентной ставки.

| Кредитная ставка | Срок погашения | Ежемесячный платеж |

|---|---|---|

| 7% | 15 лет | 9 331 рублей |

| 6% | 20 лет | 8 185 рублей |

| 5% | 25 лет | 7 273 рублей |

Если военнослужащий решит досрочно погасить ипотеку, то в зависимости от выбранного срока кредита, возможны различные варианты уплаты в зависимости от оставшейся суммы.

Важно помнить!

В случае нарушения условий договора кредита военный может быть подвержен различным мерам ответственности, вплоть до лишения воинского звания и служебного жилья.

Военная ипотека представляет отличную возможность для военнослужащих обеспечить себе собственное жилье по привлекательным условиям. Однако перед тем, как принять решение, важно внимательно изучить все условия программы и ответственно подойти к выбору жилищного объекта и срока кредита.