С 1 октября 2026 года в России вступает в силу новое законодательство, касающееся авансовых платежей и налога на добавленную стоимость (НДС). Отныне компании будут обязаны производить уплату НДС по авансам, полученным от своих заказчиков, в момент их получения. Данная мера призвана предотвратить злоупотребления и снизить риск недобросовестного поведения субъектов предпринимательской деятельности. Владельцы компаний и бухгалтеры должны заранее подготовиться к новым правилам и ознакомиться с соответствующими требованиями, чтобы избежать штрафных санкций со стороны налоговых органов.

Контрольные соотношения для уведомлений

Уведомления по авансовым платежам с 1 октября 2026 года требуют особого контроля со стороны налоговых органов. Для того чтобы избежать возможных ошибок и привлечения к ответственности, необходимо соблюдать следующие контрольные соотношения:

1. Соответствие суммы уведомления и фактически заплаченного аванса

При подаче уведомления необходимо убедиться, что сумма, указанная в уведомлении, соответствует фактической сумме заплаченного аванса. Точно также важно учитывать, что все исходящие и входящие платежи должны быть правильно зарегистрированы в бухгалтерской системе компании.

2. Соблюдение сроков подачи уведомлений

Уведомления по авансовым платежам должны быть поданы в установленные сроки, определенные законодательством. Соблюдение этих сроков поможет избежать наложения штрафов и ограничений со стороны налоговых органов.

3. Точность и полнота представленной информации

При подаче уведомления необходимо быть внимательным и предоставить все необходимые сведения о суммах авансовых платежей, предполагаемых доходах и расходах, а также о всех других факторах, влияющих на размер авансового платежа. Все данные должны быть достоверными и актуальными.

4. Учет изменений и обновлений в законодательстве

Законодательство в области авансовых платежей и уведомлений может изменяться, поэтому необходимо постоянно следить за обновлениями и внимательно изучать изменения, чтобы своевременно внести соответствующие изменения в процесс подачи уведомлений. Это поможет избежать ошибок и неправомерных действий со стороны налоговых органов.

5. Сохранение документации и архивирование уведомлений

Важно сохранять все документы, связанные с авансовыми платежами и уведомлениями, в течение определенного периода времени в соответствии с требованиями законодательства. Это позволит иметь доступ к ним в случае необходимости и предоставить их налоговым органам при проведении проверок.

Когда платим налоги по НДС

- Реализация товаров внутри страны: если ваше предприятие продает товары на территории России, вы обязаны уплатить НДС;

- Оказание услуг внутри страны: если ваше предприятие предоставляет услуги резидентам России, вы также должны уплатить НДС;

- Импорт товаров в Россию: при ввозе товаров из-за рубежа на территорию России, уплата НДС обязательна;

- Поставка товаров и услуг внутри страны с использованием электронных площадок: с 1 января 2019 года вступили в силу изменения в законодательстве, согласно которым владельцы электронных площадок обязаны уплачивать НДС за товары и услуги, продаваемые на их площадках;

- Авансовые платежи: с 1 октября 2026 года вступят в силу изменения в налоговом законодательстве, согласно которым при получении авансовых платежей перед реализацией товаров или оказанием услуг, будет возникать обязанность по уплате НДС.

Примеры ситуаций, когда возникает обязанность по уплате НДС:

- Вы реализуете товары наличным расчетом внутри страны.

- Ваше предприятие оказывает услуги населению России.

- Вы закупаете товары за границей для дальнейшей продажи в России.

- Вы являетесь владельцем электронной площадки и продаете товары на ней.

- Вы получаете авансовые платежи перед реализацией товаров или оказанием услуг.

Важно помнить, что при реализации товаров или оказании услуг в случаях, перечисленных выше, субъекты предпринимательской деятельности обязаны правильно рассчитывать и своевременно уплачивать НДС. Нарушение данного требования может повлечь за собой штрафы и санкции со стороны налоговых органов.

Как ускорить возврат НДС в заявительном порядке в 2026 году

В 2026 году вступают в силу изменения в процедуре возврата НДС в заявительном порядке. Новые правила направлены на увеличение эффективности и скорости возврата НДС для налогоплательщиков.

Вот несколько советов, как эффективно оформить заявление на возврат НДС в 2026 году:

1. Правильно заполняйте заявление

Следуйте инструкции для заполнения заявления на возврат НДС. Внимательно проверьте все данные, включая ИНН и КПП, чтобы избежать ошибок.

2. Предоставляйте полный пакет документов

Убедитесь, что предоставленный вами пакет документов полный и соответствует требованиям налогового законодательства. Это поможет избежать лишних задержек в обработке заявления.

3. Выбирайте электронную форму подачи

Воспользуйтесь возможностью подачи заявления на возврат НДС в электронной форме. Это сократит время на обработку вашего заявления и ускорит возврат средств.

4. Следите за статусом заявления

Регулярно проверяйте статус своего заявления на возврат НДС. Таким образом, вы сможете оперативно реагировать на возможные запросы и дополнительные требования со стороны налоговых органов.

5. Совместите данные в заявлении и ЕГРЮЛ/ЕГРИП

Убедитесь, что данные, указанные в заявлении на возврат НДС, соответствуют данным, указанным в ЕГРЮЛ/ЕГРИП. Это позволит избежать возможных ошибок и задержек в процессе возврата НДС.

6. Обратитесь к специалисту

Если вам сложно разобраться в процедуре возврата НДС, обратитесь за консультацией к профессиональному юристу или налоговому консультанту. Они помогут вам правильно оформить заявление на возврат НДС.

Соблюдение этих рекомендаций поможет вам ускорить процесс возврата НДС в заявительном порядке в 2026 году. Важно быть внимательным и тщательным при заполнении заявления и предоставлении документов, чтобы избежать возможных ошибок и задержек в возврате НДС.

Когда сдаем отчетность по НДС

Сдача отчетности по НДС производится ежемесячно, а также квартально для некоторых предпринимателей, в зависимости от объема оборота. Вот основные сроки сдачи отчетности:

Ежемесячная отчетность:

- За январь — до 20 февраля;

- За февраль — до 20 марта;

- За март — до 20 апреля;

- За апрель — до 20 мая;

- За май — до 20 июня;

- За июнь — до 20 июля;

- За июль — до 20 августа;

- За август — до 20 сентября;

- За сентябрь — до 20 октября;

- За октябрь — до 20 ноября;

- За ноябрь — до 20 декабря;

- За декабрь — до 20 января.

Квартальная отчетность:

Определенные категории предпринимателей имеют право на сдачу квартальной отчетности по НДС. Сроки сдачи такой отчетности также установлены:

| За 1 квартал (январь-март) | до 20 апреля |

|---|---|

| За 2 квартал (апрель-июнь) | до 20 июля |

| За 3 квартал (июль-сентябрь) | до 20 октября |

| За 4 квартал (октябрь-декабрь) | до 20 января |

Если сроки сдачи приходятся на выходные или праздничные дни, то отчетность следует сдать на следующий рабочий день.

Необходимо помнить, что сдача отчетности по НДС — это ответственный процесс, и неправильное заполнение декларации или нарушение сроков может повлечь за собой штрафы и последствия со стороны налоговой службы. Поэтому рекомендуется внимательно следить за сроками и правильно заполнять декларацию по НДС.

Какие еще новшества в НДС были в 2026 году

В 2026 году были внесены несколько изменений в законодательство о налоге на добавленную стоимость (НДС). Новшества включают в себя следующие моменты:

Снижение ставки НДС на ряд товаров и услуг

В 2026 году были введены новые ставки НДС на определенные товары и услуги. Данные изменения направлены на стимулирование определенных отраслей экономики и улучшение благосостояния населения. Снижение ставки НДС способствует снижению цен на товары и услуги, что может повлиять на потребительский спрос и улучшить экономическую ситуацию в стране.

| товар/услуга | новая ставка НДС |

|---|---|

| лекарственные средства | 10% |

| книги | 10% |

| столовые услуги | 10% |

Обязанность передавать информацию о поступлениях в электронной форме

С 1 января 2026 года предприниматели обязаны предоставлять информацию о поступлениях по операциям с НДС в электронной форме. Данная мера направлена на снижение уровня серого и «теневого» оборота, а также на повышение прозрачности и эффективности учета и контроля за расчетами в сфере НДС.

Расширение возможности зачета НДС

С 1 января 2026 года было расширено право на зачет НДС. Предприятиям теперь разрешается компенсировать НДС, уплаченный при приобретении товаров и услуг, в том числе при строительстве недвижимого имущества, без ограничений по сроку кредитования. Это облегчает условия предпринимательской деятельности и способствует снижению издержек для предприятий.

Импортные услуги и цифровые товары

С 1 июля 2026 года вводится обязательность уплаты НДС на цифровые товары, включая аудио- и видеозаписи, электронные книги и программное обеспечение, осуществляемые посредством интернета. Более того, были введены новые правила для налогообложения импорта услуг. Эти изменения направлены на борьбу с уклонением от уплаты НДС со стороны иностранных поставщиков.

В результате внесенных изменений в 2026 году, система НДС становится более прозрачной и эффективной. Новые меры способствуют развитию экономики, упрощают условия предпринимательской деятельности и повышают контроль за расчетами по НДС.

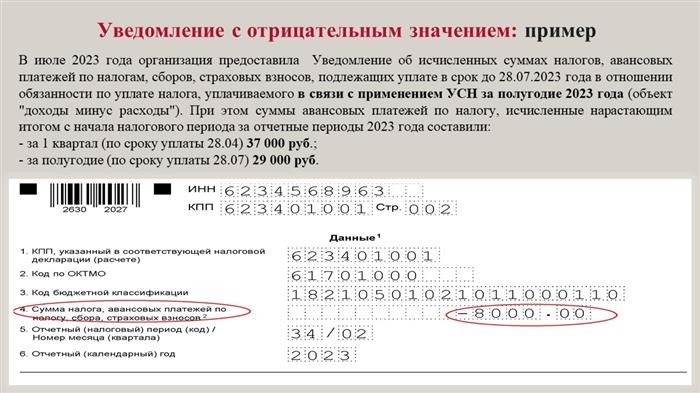

«Отрицательные» уведомления об исчисленных суммах

Какие случаи могут привести к получению «отрицательных» уведомлений?

- Аннулирование авансового платежа. В случае, если авансовый платеж был аннулирован, налогоплательщик имеет право запросить «отрицательное» уведомление об исчисленной сумме. В этом случае сумма НДС будет учитываться с отрицательным значением, что позволит сократить сумму налогов, подлежащих уплате.

- Ошибочное исчисление суммы авансового платежа. Если же налогоплательщик ошибочно исчислил сумму авансового платежа слишком большой, он также может запросить «отрицательное» уведомление и скорректировать свою налоговую обязанность.

Как работает процесс получения и использования «отрицательных» уведомлений?

- Налогоплательщик подает заявление на получение «отрицательного» уведомления об исчисленной сумме, указывая причину запроса.

- Налоговый орган рассматривает заявление и в случае его удовлетворения выдает «отрицательное» уведомление, содержащее информацию об исчисленной сумме НДС с отрицательным значением.

- Налогоплательщик может использовать «отрицательное» уведомление при расчете и уплате своих налогов. Сумма НДС, учитываемая в «отрицательном» уведомлении, будет вычитаться из общей налоговой обязанности.

Преимущества «отрицательных» уведомлений

Получение «отрицательных» уведомлений об исчисленных суммах по авансовым платежам может иметь следующие преимущества для предпринимателей:

- Оптимизация налоговой обязанности. Благодаря возможности учета «отрицательных» уведомлений, предприниматели могут снизить суммы налогов, подлежащих уплате, и более эффективно планировать свои финансовые ресурсы.

- Упрощение бухгалтерского учета. Получение «отрицательных» уведомлений позволяет заранее знать о возможности корректировки налоговой обязанности и предотвращает возможные проблемы при ведении бухгалтерского учета.

- Улучшение доверительных отношений с налоговыми органами. Соблюдение налогового законодательства и прозрачность в отношениях с налоговыми органами способствуют укреплению доверия и сотрудничества между предпринимателями и органами государственной власти.

Таким образом, «отрицательные» уведомления об исчисленных суммах являются важным инструментом для предпринимателей, позволяющим оптимизировать налоговую обязанность, упростить бухгалтерский учет и улучшить доверительные отношения с налоговыми органами.

Отражение операций с прослеживаемыми товарами в счете-фактуре

С 1 октября 2026 года в России вступил в силу новый механизм НДС по авансовым платежам. Этот механизм распространяется на операции с прослеживаемыми товарами. В связи с этим, важно правильно отражать такие операции в счете-фактуре.

1. Понятие прослеживаемых товаров

Прослеживаемые товары — это товары, которые могут быть идентифицированы посредством использования уникального идентификатора, такого как серийный номер, штрих-код или специальный маркер.

2. Обязательные реквизиты счета-фактуры

При оформлении счета-фактуры по операциям с прослеживаемыми товарами следует указывать следующие обязательные реквизиты:

- Наименование и место нахождения продавца и покупателя

- Дата выписки счета-фактуры

- Уникальный номер счета-фактуры

- Сумма и ставка НДС

- Наименование и количество прослеживаемых товаров

3. Особенности отражения операций

При отражении операций с прослеживаемыми товарами в счете-фактуре следует учитывать следующие моменты:

- Указывать уникальные идентификаторы прослеживаемых товаров, такие как серийные номера или штрих-коды

- Приводить точное наименование и количество каждого прослеживаемого товара

- Разделять прослеживаемые товары на отдельные строки с указанием их стоимости и ставки НДС

- Отражать сумму и ставку НДС на каждый прослеживаемый товар отдельно

4. Пример отражения операций в счете-фактуре

| № п/п | Наименование товара | Количество | Цена за единицу | Сумма | Ставка НДС | Сумма НДС |

|---|---|---|---|---|---|---|

| 1 | Ноутбук Acer | 2 | 50 000 руб. | 100 000 руб. | 20% | 20 000 руб. |

| 2 | Смартфон Samsung | 3 | 30 000 руб. | 90 000 руб. | 20% | 18 000 руб. |

Правильное отражение операций с прослеживаемыми товарами в счете-фактуре важно для соблюдения требований нового механизма НДС по авансовым платежам. Соблюдение указанных выше рекомендаций позволит избежать возможных проблем и штрафов со стороны налоговых органов.

Несоответствие показателей деклараций контрольным соотношениям

Контрольные соотношения являются важным инструментом для налоговых органов в процессе контроля за правильностью расчета и уплаты налогов. В случае несоответствия показателей деклараций установленным контрольным соотношениям, налоговые органы могут применить различные меры воздействия, включая назначение дополнительных проверок и штрафных санкций.

Причины несоответствия показателей деклараций контрольным соотношениям:

- Неправильная оценка авансовых платежей;

- Ошибка при заполнении декларации;

- Неправильное определение налоговой базы;

- Несоответствие учетных данных и фактической деятельности предприятия;

- Другие налоговые нарушения.

Для соблюдения контрольных соотношений и предотвращения несоответствия показателей деклараций, налогоплательщикам рекомендуется:

- Тщательно проанализировать и оценить свои авансовые платежи, учитывая изменения в НДС;

- Внимательно заполнять декларации, проверяя правильность рассчетов и данных;

- Периодически сравнивать учетные данные с фактической деятельностью предприятия;

- Силами специалистов или при наличии сомнений, проконсультироваться с юристами или бухгалтерами для обеспечения соблюдения требований налогового законодательства.

Несоответствие показателей деклараций контрольным соотношениям может привести к негативным последствиям для налогоплательщика. Поэтому необходимо проявлять внимательность при расчете и уплате авансовых платежей, а также тщательно проверять и заполнять декларации, соблюдая требования налогового законодательства.

Вводят маркировку пива, БАДов, медицинских изделий и других групп товаров

С 1 июля 2021 года в России начинает действовать система маркировки товаров, которая поможет бороться с контрафактом и обеспечит прозрачность в сфере товарооборота. А с 1 октября 2026 года новой системе маркировки подлежат пиво, пищевые и биологически активные добавки (БАДы), а также медицинские изделия и некоторые другие группы товаров.

Какую информацию будет содержать маркировка?

Маркировка будет содержать следующую информацию:

- Уникальный идентификатор товара, позволяющий проследить его происхождение и маршрут перемещения;

- Дата изготовления товара;

- Срок годности или дату реализации товара;

- Информацию о производителе или поставщике товара;

- Код системы контроля за оборотом товара.

Как будет осуществляться маркировка?

Маркировка будет осуществляться с помощью специального кода, который наносится на упаковку товара. Код будет содержать информацию о товаре и его происхождении и будет уникальным для каждого отдельного товара.

Какое влияние ожидается от ввода маркировки?

Введение системы маркировки товаров, включая пиво, БАДы и медицинские изделия, ожидается оказать следующее влияние:

- Уменьшение контрафакта и подделок товаров;

- Повышение прозрачности в сфере товарооборота;

- Улучшение защиты прав потребителей;

- Повышение качества товаров и их безопасности для потребителей.

Ввод новой системы маркировки пива, БАДов, медицинских изделий и других групп товаров является важным шагом в развитии российского рынка товаров. Он позволит повысить уровень доверия потребителей и обеспечить безопасность продукции на рынке.

Типичные ошибки в декларациях по НДС

1. Неправильное указание ставки НДС

Одной из частых ошибок является неправильное указание ставки НДС. Налоговый кодекс предусматривает несколько ставок: 20%, 10%, 0% и освобождение. Ошибка может возникнуть из-за незнания правил, неправильного определения категории товара или услуги.

2. Несоответствие указанной суммы НДС

Еще одной ошибкой может стать несоответствие указанной суммы НДС в декларации и фактически уплаченной сумме. Это может произойти, например, при неправильном расчете или упущении изъятия определенных расходов.

3. Неправильный учет авансовых платежей

С 1 октября 2026 года вступают в силу новые правила учета авансовых платежей по НДС. Ошибка может возникнуть при неправильном их учете или неправильном переносе информации в декларацию.

4. Неподтвержденность документов

Одной из распространенных ошибок является использование не подтвержденных документов при заполнении декларации. Такие документы могут быть признаны недействительными налоговыми органами и привести к проблемам.

5. Отсутствие необходимых сведений

Ошибкой может быть также отсутствие необходимых сведений в декларации, таких как данные о контрагенте, номер и дата документа, информация о ставке НДС и т.д. Отсутствие этих сведений может привести к нарушению требований налогового кодекса.

Как избежать ошибок в декларациях по НДС

Для предотвращения ошибок в декларациях по НДС рекомендуется:

- Тщательно изучить налоговое законодательство;

- Консультироваться с опытными специалистами в области налогового права;

- Вести точный учет всех операций по НДС;

- Внимательно проверять все документы перед их использованием в декларации;

- Своевременно получать и подтверждать все необходимые документы от контрагентов.

Попадание в список налоговых проверок или штрафы могут негативно сказаться на финансовом положении предприятия. Поэтому важно вести бухгалтерию в соответствии с требованиями законодательства и избегать типичных ошибок в декларациях по НДС.

Уведомление с отрицательными значениями

Данный вид уведомления является важным инструментом для отслеживания и контроля авансовых платежей. Оно позволяет участникам сделки оперативно и точно информировать друг друга о возврате непогашенных авансов, а также обратить внимание на суммы, которые необходимо учесть при составлении налоговой отчетности.

Примеры отрицательных значений в уведомлении:

- Возврат оплаченного аванса;

- Частичное использование аванса;

- Отказ от предоставления услуги или выполнения работ, оплаченных авансом.

Составление уведомления:

При составлении уведомления с отрицательными значениями следует придерживаться определенной структуры и указывать следующую информацию:

- Наименование и реквизиты компании, составляющей уведомление;

- Дата составления уведомления;

- Наименование и реквизиты получателя уведомления;

- Сумма аванса, подлежащая возврату или частичному использованию;

- Основание для возврата или частичного использования аванса;

- Подпись ответственного лица.

Правовые аспекты:

Уведомление с отрицательными значениями регулируется законодательством о налогах и сборах, а также руководствами и инструкциями, разработанными налоговыми органами. При составлении уведомления необходимо учесть требования и обязательства, предусмотренные законом, чтобы избежать нарушения налоговых норм и санкций со стороны налоговых органов.

В случае возникновения ситуации с отрицательными значениями в уведомлении, необходимо оперативно принять меры по исправлению ошибки и предоставлению правильной информации соответствующим сторонам.

Уведомления по НДФЛ два раза в месяц

С 1 октября 2026 года предпринимателям будет необходимо отправлять уведомления по НДФЛ два раза в месяц в соответствии с новыми требованиями, установленными Федеральной налоговой службой. Это важный шаг для улучшения процедуры сбора и контроля налога на доходы физических лиц.

Что такое уведомления по НДФЛ?

Уведомления по НДФЛ — это документы, которые предприниматель отправляет налоговым органам для информирования о начисленных и удержанных суммах налога на доходы физических лиц. Они содержат информацию о работниках или подрядчиках, а также о доходах, начисленных на определенный период времени.

Почему уведомления по НДФЛ нужно отправлять два раза в месяц?

Отправка уведомлений по НДФЛ два раза в месяц является необходимостью для обеспечения более оперативного контроля за начислением и удержанием налога на доходы физических лиц. Такой подход позволяет налоговым органам оперативно реагировать на возможные нарушения и улучшает качество налогового администрирования.

Какие требования необходимо соблюдать при отправке уведомлений дважды в месяц?

Сроки отправки: Уведомления по НДФЛ должны быть отправлены налоговым органам дважды в месяц: в первую декаду и в последнюю декаду месяца, следующего за отчетным периодом.

Формат документа: Уведомления по НДФЛ могут быть представлены в электронном виде в соответствии с установленными форматом документов и требованиями Федеральной налоговой службы.

Какие выгоды приносит двукратная отправка уведомлений по НДФЛ?

Более оперативный контроль: Двукратная отправка уведомлений по НДФЛ позволяет налоговым органам оперативно реагировать на возможные нарушения и сократить время реакции на неправильное начисление или удержание налога.

Улучшенное качество налогового администрирования: Своевременная и точная отправка уведомлений по НДФЛ в двойном объеме обеспечивает более эффективное и прозрачное налоговое администрирование, что в свою очередь способствует увеличению доверия к системе налогообложения.

Срок уплаты НДС в бюджет в 2026 году

С 1 октября 2026 года вступает в силу новое изменение в порядке уплаты НДС в бюджет. Это изменение касается срока уплаты НДС по авансовым платежам. Рассмотрим подробнее, какие изменения вводятся и как это может повлиять на бизнес.

Существующий порядок уплаты НДС

В настоящее время предприятия вносят авансовую плату по НДС до 25-го числа месяца, следующего за отчетным кварталом. Завершающий расчетный период считается отчетным кварталом, за исключением последнего квартала года, когда он совпадает с годом.

Изменения, вступающие в силу с 1 октября 2026 года

Согласно новым правилам, предприятия должны будут уплатить авансовый платеж по НДС до 20-го числа месяца, следующего за отчетным кварталом. В случае, если последний день срока уплаты приходится на нерабочий день, срок переносится на следующий после нерабочего дня.

Возможные последствия и рекомендации

- Необходимо учесть новый срок уплаты НДС в бюджет при планировании финансовых потоков;

- Рекомендуется участникам бизнеса своевременно оформлять и проводить бухгалтерские операции, чтобы избежать срыва срока уплаты авансового платежа;

- Строго соблюдайте новый срок уплаты НДС, чтобы не попасть в ситуацию задержки платежа и не быть подверженным штрафам и процентам;

- Рекомендуется обратиться к специалистам для расчета и своевременного внесения авансового платежа по НДС.

Обязательное исполнение новых правил уплаты НДС в бюджет с 1 октября 2026 года является требованием законодательства и невыполнение может повлечь за собой правовые и финансовые последствия. Поэтому важно принять необходимые меры и подготовиться заранее.

Когда уведомление будет считаться «непредставленным»

В соответствии с новыми изменениями в НДС с 1 октября 2026 года, уведомление о представленности авансового платежа должно быть представлено не позднее двух дней с момента поступления авансового платежа или даты его налогового периода. Если уведомление не было предоставлено в указанный срок, оно будет считаться «непредставленным».

В случае, когда уведомление было непредставленным, владелец организации будет обязан:

- Представить уведомление в налоговый орган не позднее двух дней с момента его непредставления;

- Оплатить авансовый платеж в полном размере, указанном в уведомлении;

- Уплатить пени за просрочку представления уведомления;

- Если уведомление о представленности авансового платежа будет представлено после установленного срока, оно не будет принято во внимание и не позволит считаться уплаченным;

- Обязательно предоставить уведомление при возврате денежных средств по авансовому платежу.

Таким образом, важно соблюдать сроки представления уведомления о представленности авансового платежа, чтобы избежать неприятных последствий в виде уплаты пени и проблем с документооборотом.

Приоритетный порядок списания страховых взносов с ЕНС

С 1 октября 2026 года вступают в силу изменения в Налоговом кодексе, которые касаются приоритетного порядка списания страховых взносов с Единого налога на вмененный доход для отдельных видов деятельности (ЕНС). Согласно новым правилам, устанавливается приоритетный порядок списания страховых взносов, что позволяет эффективнее использовать авансовые платежи и обеспечивать более гибкую систему оплаты страховых взносов.

Основные изменения

Изменения, вносимые в Налоговый кодекс, предусматривают следующие основные моменты в приоритетном порядке списания страховых взносов с ЕНС:

- Приоритетными устанавливаются страховые взносы, соответствующие сумме начисленных доходов от деятельности на основе ЕНС, подлежащие оплате на момент списания;

- При равенстве сумм начисленных доходов страховые взносы, относящиеся к наиболее ранним начисленным доходам, имеют приоритет;

- Страховые взносы, соответствующие сумме взносов на общестрахование от авансовых платежей, образованных от фактического дохода, имеют приоритет перед страховыми взносами по ЕНС, образованными от другой деятельности.

Цель изменений

Внесение изменений в приоритетный порядок списания страховых взносов с ЕНС направлено на упрощение и улучшение условий оплаты страховых взносов для предпринимателей. Основная цель изменений состоит в том, чтобы предприниматели могли более эффективно использовать авансовые платежи и сократить нагрузку на свое финансовое состояние, обеспечивая более гибкую систему оплаты страховых взносов.

Преимущества приоритетного порядка списания страховых взносов

Внедрение приоритетного порядка списания страховых взносов с ЕНС имеет следующие преимущества:

- Упрощение процедуры оплаты страховых взносов;

- Снижение нагрузки на финансовое состояние предпринимателей;

- Обеспечение возможности более гибкой системы оплаты страховых взносов;

- Увеличение эффективности использования авансовых платежей.

| Порядок списания | Сумма страховых взносов |

|---|---|

| 1 | Сумма начисленных доходов на основе ЕНС, подлежащих оплате на момент списания |

| 2 | При равенстве сумм начисленных доходов — страховые взносы, относящиеся к наиболее ранним начисленным доходам |

| 3 | Страховые взносы на общестрахование от авансовых платежей, образованных от фактического дохода, имеют приоритет перед страховыми взносами по ЕНС, образованными от другой деятельности |

Внедрение приоритетного порядка списания страховых взносов с ЕНС позволит предпринимателям более гибко управлять своими финансовыми потоками и обеспечит более комфортные условия оплаты страховых взносов.

Новые правила работы с ЕНС

Основные изменения

- Обязательна идентификация груза при помощи товарных позиций Единой Товарной Номенклатуры, каждая из которых содержит код, наименование и характеристики товара;

- Уточнен и расширен перечень данных, которые должны быть указаны в ЕНС, включая информацию о поставщике, покупателе, месте отправления и доставки, стоимости и количестве товара;

- Введено требование о наличии электронной подписи участников сделки, что обеспечивает подлинность и неподдельность документа;

- Разработан новый формат представления ЕНС в электронной форме, который стандартизирует обмен данными и облегчает их передачу и обработку.

Преимущества использования ЕНС

Внедрение новых правил работы с Едиными накладными сопровождения позволит участникам товарных перемещений получить ряд значимых преимуществ:

- Упрощение процесса оформления и передачи документов, что сокращает время и затраты;

- Повышение надежности и точности информации о перемещении товаров;

- Снижение риска возникновения споров и конфликтов между участниками сделки;

- Улучшение контроля за выполнением условий поставки, сроков и стоимости товаров;

- Усиление механизмов контроля и борьбы с подделками и незаконными операциями.

Ознакомьтесь с новыми правилами работы с Едиными накладными сопровождения и обеспечьте их соблюдение при проведении товарных перемещений. Внедрение изменений поможет повысить эффективность и надежность вашего бизнеса и приведет к сокращению времени и затрат на оформление документов.

Порядок исчисления и срок сдачи НДС

Порядок исчисления НДС

- Базовая ставка: Базовая ставка НДС в России составляет 20%. Она применяется к большинству товаров и услуг, не попадающих под льготные ставки или освобождение от НДС.

- Уменьшенная ставка: Кроме базовой ставки, существует уменьшенная ставка 10%, которая применяется к определенным товарам и услугам, включая продукты питания, книги и ряд социально значимых услуг.

- Освобождение от НДС: Некоторые товары и услуги полностью освобождаются от НДС. Это включает экспортные операции, медицинские услуги, некоммерческие организации и другие освобождения, указанные в Налоговом кодексе Российской Федерации.

- Правила относительно расходов: Организации имеют право вычитать НДС, уплаченный на покупку товаров и услуг, от общей суммы, подлежащей уплате. Это позволяет снизить сумму НДС, которую они должны уплатить в бюджет.

Сроки сдачи НДС

| Вид операции | Сроки сдачи НДС |

|---|---|

| Поступления денежных средств в связи с реализацией товаров/услуг | Ежеквартально |

| Платежи по авансам | Ежемесячно |

| Приобретение товаров/услуг | Ежемесячно |

Примечание: Сроки могут меняться в зависимости от решений налоговых органов. Рекомендуется своевременно следить за обновлениями и информацией от налоговых органов.

Участие в процессе исчисления и сдачи НДС требует тщательного контроля, чтобы быть согласованным с требованиями налогового законодательства. Знание порядка исчисления и сроков сдачи НДС поможет организациям эффективно управлять своими налоговыми обязательствами и избежать штрафов и проблем с налоговыми органами.

Уточнен порядок зачета сальдо ЕНС

С 1 октября 2026 года вступят в силу изменения в НДС по авансовым платежам. В связи с этим, уточнен порядок зачета сальдо Единого налога на вмененный доход (ЕНС) при расчете НДС.

Прежде всего, необходимо отметить, что в соответствии с новыми правилами, отдельно взятый ЕНС подлежит зачету в размере 90% от суммы авансового налога, установленного по НДС.

Для удобства использования, приведем основные изменения в виде списка:

- Зачет сальдо ЕНС может осуществляться только в пределах 90% от суммы авансового налога, установленного по НДС.

- Оставшаяся сумма авансового налога, не погашенная сальдо ЕНС, подлежит уплате в соответствии с установленными сроками.

- В случае, если сумма ЕНС превышает 90% от авансового налога, оставшаяся часть не может быть зачтена и подлежит дальнейшему расчету и уплате.

Также стоит отметить, что уточненный порядок зачета сальдо ЕНС имеет ряд ограничений:

- Невозможно зачесть сальдо ЕНС более, чем на 90% от суммы авансового налога.

- Зачет сальдо ЕНС может осуществляться только в случае наличия авансового налога по НДС.

- При расчете суммы ЕНС для зачета не учитываются прочие обязательные платежи, в том числе пеня и штрафы.

Пример оформления расчета сальдо ЕНС может быть следующим:

| Наименование | Сумма |

|---|---|

| Авансовый налог, установленный по НДС | 100 000 |

| Сальдо ЕНС | 80 000 |

| Оставшаяся сумма авансового налога | 20 000 |

Применение нового порядка зачета сальдо ЕНС позволяет более точно учесть авансовый налог по НДС при расчете обязательных платежей. Это снижает риск возникновения задолженности и упрощает налоговую практику для предпринимателей.

Новые требования к сайтам с рекомендательными алгоритмами

С 1 октября 2026 года вступят в силу новые требования, касающиеся сайтов с рекомендательными алгоритмами. Эти требования направлены на обеспечение прозрачности и защиты интересов потребителей.

1. Указание факторов, влияющих на рекомендации

Согласно новым требованиям, сайты с рекомендательными алгоритмами должны ясно указывать факторы, которые влияют на формирование рекомендаций. Например, если рекомендация основана на предпочтениях пользователя или на расчетах компьютерной программы, это должно быть указано на сайте.

2. Разнообразие и объективность рекомендаций

Важным требованием для сайтов с рекомендательными алгоритмами становится разнообразие и объективность рекомендаций. Сайты должны предлагать широкий спектр вариантов и не ограничиваться только одним или несколькими предложениями. Кроме того, рекомендации должны быть основаны на объективных данных и не должны содержать скрытую рекламу.

3. Возможность пользователей влиять на рекомендации

Согласно новым требованиям, сайты с рекомендательными алгоритмами должны предоставлять пользователям возможность влиять на рекомендации. Например, пользователь должен иметь возможность настраивать предпочтения, указывать свои интересы или исключать определенные категории товаров или услуг.

4. Информация о принадлежности сайта

Одним из новых требований является обязательная информация о принадлежности сайта, работающего с рекомендательными алгоритмами. На сайте должна быть указана контактная информация организации, ответственной за работу алгоритма, а также ссылки на политику конфиденциальности и пользовательское соглашение.

| Требование | Описание |

|---|---|

| Указание факторов | Сайты должны ясно указывать факторы, влияющие на рекомендации |

| Разнообразие и объективность | Рекомендации должны быть разнообразными и основаны на объективных данных |

| Возможность пользователей | Пользователи должны иметь возможность влиять на рекомендации |

| Информация о принадлежности | Сайты должны предоставлять информацию о принадлежности и контактные данные |

Соблюдение новых требований к сайтам с рекомендательными алгоритмами является важным шагом в обеспечении прозрачности и защиты прав потребителей. Это также способствует повышению доверия пользователей и эффективности работы таких сайтов.

НДС при реализации гамбургеров и чизбургеров

С 1 октября 2026 года вступают в силу новые правила НДС по авансовым платежам. Но что же касается реализации гамбургеров и чизбургеров? Важно знать, какие ставки НДС применяются и каким образом они влияют на бизнес.

Ставки НДС

При реализации гамбургеров и чизбургеров применяется ставка НДС 20%. Общая система налогообложения применяется для всех видов продуктов, в том числе и для быстрого питания. Это означает, что организации, занимающиеся продажей гамбургеров и чизбургеров, обязаны уплачивать 20% от стоимости этих продуктов в качестве НДС.

Последствия для бизнеса

Ввод ставки НДС 20% для реализации гамбургеров и чизбургеров может повлиять на бизнесные планы компаний, занимающихся быстрым питанием. Увеличение ставки НДС может привести к росту себестоимости продукции, что в свою очередь может повлиять на цены для потребителей. Бизнес-сектору следует прогнозировать эти изменения и подготовиться к ним заранее, чтобы минимизировать негативные последствия.

Рекомендации по учету НДС

Для того чтобы корректно учитывать и выплачивать НДС при реализации гамбургеров и чизбургеров, компании должны:

- Вести учет всех продаж и покупок, связанных с гамбургерами и чизбургерами.

- Отслеживать суммы НДС, начисленные и уплаченные поставщиками.

- Составлять и подавать налоговую отчетность в соответствии с требованиями законодательства.

Введение новых правил НДС по авансовым платежам с 1 октября 2026 года не оказывает прямого влияния на ставки НДС при реализации гамбургеров и чизбургеров. Однако ставка НДС 20% может повлиять на себестоимость продукции и цены для потребителей. Бизнес-сектору необходимо быть готовым к этим изменениям и правильно учитывать НДС при ведении бизнеса в области быстрого питания.

«Обратная» корректировка налоговой обязанности

Что такое «обратная» корректировка налоговой обязанности?

«Обратная» корректировка налоговой обязанности представляет собой процесс возмещения авансовых платежей, которые были произведены по налогу на добавленную стоимость, при наличии определенных оснований для уменьшения налоговой базы.

Какие основания могут быть для «обратной» корректировки налоговой обязанности?

Согласно новым изменениям, авансовый платеж по НДС можно уменьшить или возвратить, если:

- договор на поставку товаров или услуг был расторгнут до фактической поставки;

- стоимость товаров или услуг была уменьшена по итогам договора;

- договор был изменен, и стоимость товаров или услуг после изменения стала ниже;

- не было поставки товаров или оказания услуг вообще;

- договор на поставку товаров или услуг был заключен, но не был реализован.

Как осуществляется процесс «обратной» корректировки налоговой обязанности?

Для осуществления «обратной» корректировки налоговой обязанности необходимо представить налоговой службе соответствующую заявку, содержащую все необходимые данные и подтверждающие документы. После рассмотрения заявки и проведения аудита служба налоговой инспекции принимает решение о возмещении или уменьшении налоговой обязанности.

| Основание | Пример |

|---|---|

| Расторжение договора | Договор на поставку товаров расторгнут до фактической поставки. |

| Уменьшение стоимости товаров или услуг | По итогам договора стоимость товаров или услуг была уменьшена. |

| Изменение договора | Договор был изменен, и стоимость товаров или услуг после изменения стала ниже. |

| Отсутствие поставки товаров или услуг | Не было поставки товаров или оказания услуг вообще. |

| Неосуществленная реализация договора | Договор на поставку товаров или услуг был заключен, но не был реализован. |

«Обратная» корректировка налоговой обязанности является важной инновацией в системе авансовых платежей по НДС. Это позволяет предприятиям получить возмещение или уменьшение налоговой обязанности при наличии определенных оснований. Для осуществления «обратной» корректировки необходимо подать соответствующую заявку в налоговую службу и представить все необходимые документы. Введение этой процедуры помогает упростить взаимодействие между налогоплательщиками и налоговыми органами и повышает уровень доверия в отношениях между сторонами.

Промежуточные уведомления по НДФЛ

Согласно Налоговому кодексу РФ, физические лица обязаны уплатить налог на доходы физических лиц (НДФЛ). Для правильного расчета и уплаты данного налога необходимо правильно оценивать свой доход и соблюдать налоговые обязательства. Промежуточные уведомления по НДФЛ играют важную роль в этом процессе.

Промежуточные уведомления представляют собой информацию, которую физическое лицо должно направить в налоговые органы в определенный срок. Они содержат детальную информацию о доходах, налоговых вычетах и других обстоятельствах, влияющих на расчет и уплату НДФЛ.

Почему важны промежуточные уведомления по НДФЛ?

Промежуточные уведомления являются важным инструментом для налогоплательщиков и налоговых органов. Они позволяют следить за правильностью расчета и уплаты налога и информировать налоговый орган о всех изменениях в доходах и обстоятельствах, которые могут повлиять на размер налога.

Сроки представления промежуточных уведомлений

Сроки представления промежуточных уведомлений по НДФЛ могут различаться в зависимости от случая и вида дохода. Например, для физических лиц, получающих доход от предпринимательской деятельности, срок представления промежуточного уведомления – 15 апреля текущего года.

В таблице ниже приведены примерные сроки представления промежуточных уведомлений для различных видов доходов:

| Вид дохода | Срок представления |

|---|---|

| Доход от трудовой деятельности | 30 апреля текущего года |

| Доход от сдачи в аренду имущества | 15 июля текущего года |

| Доход от продажи недвижимого имущества | 15 октября текущего года |

Как правильно заполнить промежуточное уведомление?

При заполнении промежуточного уведомления по НДФЛ необходимо следовать определенным правилам и указывать верную информацию о своих доходах и налоговых вычетах. В случае неправильного заполнения уведомления налогоплательщик может столкнуться с финансовыми и правовыми последствиями.

- Тщательно проверьте все свои доходы и налоговые вычеты перед заполнением уведомления.

- Пользуйтесь специальными программами или обратитесь к специалисту для более точного расчета налога.

- Укажите все изменения в своих доходах и обстоятельствах, которые могут повлиять на размер налога.

Промежуточные уведомления по НДФЛ являются важным инструментом для правильного расчета и уплаты налога. Они позволяют налогоплательщикам информировать налоговый орган о всех изменениях в своих доходах и налоговых вычетах, а также следить за правильностью расчета и уплаты налога.

Новый способ подачи уведомлений для индивидуальных предпринимателей

С 1 октября 2026 года для индивидуальных предпринимателей вступили в силу изменения в порядке подачи уведомлений. Вместо традиционного обращения в налоговую инспекцию или отправки уведомления почтой, предприниматели получили возможность предоставлять уведомления электронным способом.

Этот новый способ подачи уведомлений обязательно требует наличия у предпринимателя электронной подписи, которая гарантирует подлинность документа. Электронная подпись позволяет идентифицировать отправителя и обеспечивает конфиденциальность информации, содержащейся в уведомлении.

Электронные уведомления, подаваемые индивидуальными предпринимателями, равнозначны по своей юридической силе уведомлениям, поданным в письменной форме. Они имеют такую же юридическую силу и подлежат рассмотрению налоговым органом в соответствии с установленными сроками и правилами.

Преимущества электронного способа подачи уведомлений:

- Быстрота: электронные уведомления доставляются мгновенно, что позволяет получить подтверждение о его приеме в кратчайшие сроки;

- Экономия времени и финансовых ресурсов: нет необходимости тратить время и деньги на посещение налоговой инспекции или отправку почтой;

- Удобство: уведомления можно отправлять из любой точки мира, где есть доступ в интернет;

- Экологичность: отсутствие использования бумажных носителей способствует сохранению окружающей среды.

Порядок подачи электронных уведомлений:

Для подачи электронных уведомлений индивидуальный предприниматель должен выполнить следующие шаги:

- Получить электронную подпись;

- Зарегистрироваться на электронном портале налоговой службы;

- Войти в личный кабинет на портале и выбрать раздел «Подача уведомлений»;

- Заполнить соответствующую форму уведомления, указав все необходимые данные;

- Прикрепить цифровую копию документов, подтверждающих правомерность информации.

После отправки уведомления на электронный портал предприниматель получит подтверждение о получении уведомления и его рассмотрении. Налоговой орган будет обязан рассмотреть уведомление в установленные законодательством сроки и принять соответствующее решение.

Внедрение электронного способа подачи уведомлений для индивидуальных предпринимателей является одним из этапов дальнейшей цифровизации налоговой системы. Это современный и удобный инструмент, который упрощает процесс взаимодействия с налоговыми органами и снижает бюрократическую нагрузку на предпринимателей.