Вступление в наследство может быть сложным и длительным процессом, особенно если речь идет о продаже недвижимости. В 2025 году вступают в силу новые законы, которые определяют сроки и условия продажи квартиры после наследства. В этой статье мы рассмотрим основные моменты и ограничения, которые необходимо учесть при продаже квартиры после вступления в наследство.

Что такое налог с продажи недвижимости?

Основными особенностями налога с продажи недвижимости являются:

- Ставка налога: ставка налога может различаться в зависимости от разных факторов, таких как тип недвижимости, сумма продажи и местонахождение объекта. Обычно ставка налога составляет определенный процент от стоимости продажи.

- Налоговая база: налоговая база для расчета налога определяется как продажная цена недвижимости минус различные расходы, связанные с продажей, такие как агентские комиссии и юридические услуги.

- Уплата налога: налог с продажи недвижимости обычно уплачивается продавцом недвижимости. При продаже недвижимости через агентство недвижимости, эти расходы обычно включаются в стоимость продажи и удерживаются агентством.

- Освобождение от налога: в некоторых случаях налог с продажи недвижимости может быть освобожден, например, при наследовании имущества или при продаже совместно проживающими супругами.

Налог с продажи недвижимости является одним из способов муниципалитетов и государственных органов получить дополнительные финансовые средства для финансирования различных проектов и услуг. Плательщиками налога обычно являются физические и юридические лица, осуществляющие продажу недвижимости.

Пример расчета налога с продажи недвижимости:

| Продажная цена недвижимости | Расходы на продажу | Налоговая база | Ставка налога | Сумма налога |

|---|---|---|---|---|

| 5 000 000 руб. | 200 000 руб. | 4 800 000 руб. | 3% | 144 000 руб. |

В данном примере, при продаже недвижимости за сумму 5 000 000 рублей с расходами на продажу в размере 200 000 рублей, налоговая база составит 4 800 000 рублей. В соответствии со ставкой налога в 3%, сумма налога будет составлять 144 000 рублей.

Итак, налог с продажи недвижимости является важным финансовым платежом при продаже жилой или коммерческой недвижимости и может значительно влиять на конечную сумму продажи. Перед продажей недвижимости рекомендуется проконсультироваться с юристом или налоговым специалистом для более подробной информации о налогообложении и расчете налога.

Нужно ли подавать налоговую декларацию?

Когда нужно подавать декларацию?

В случае продажи квартиры после вступления в наследство в 2025 году, налоговую декларацию следует подавать в течение установленного законом срока. В России этот срок составляет 3 месяца со дня заключения договора купли-продажи.

Какие документы нужно предоставить при подаче декларации?

При подаче налоговой декларации вам потребуется предоставить следующие документы:

- Паспорт

- Свидетельство о праве собственности на квартиру

- Договор купли-продажи

- Реквизиты продавца и покупателя

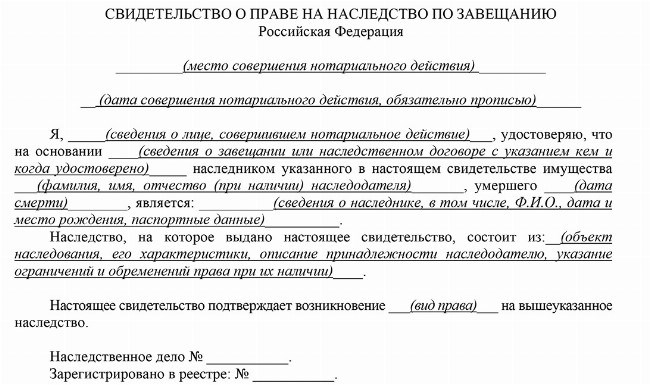

- Документы подтверждающие факт наследования (нотариальное завещание, свидетельство о наследовании и т.д.)

Как рассчитывается налог при продаже квартиры?

Налог при продаже квартиры рассчитывается как разница между стоимостью продажи и первоначальной стоимостью приобретения или наследования квартиры. Сумма налога зависит от продолжительности владения квартирой и налоговой ставки, установленной законодательством.

Как определить стоимость квартиры?

Для определения стоимости квартиры при продаже можно обратиться к специалисту или использовать методы оценки, такие как:

- Метод сравнительной стоимости

- Метод доходности

- Метод затрат

Какие налоговые льготы могут применяться?

При продаже квартиры после вступления в наследство в 2025 году, возможно применение следующих налоговых льгот:

- Освобождение от налога при продаже жилой недвижимости, если срок владения составляет более 3 лет

- Применение налоговой льготы при продаже первой квартиры, приобретенной в рамках программы государственной поддержки

Важно отметить, что налоговые льготы и ставки могут быть изменены законодательством, поэтому рекомендуется консультироваться с юристом или налоговым экспертом для получения актуальной информации перед подачей налоговой декларации.

Сроки владения: как считать

Сроки владения недвижимостью после получения наследства имеют важное юридическое значение. Правильное определение этих сроков поможет владельцу принять решение о продаже квартиры и избежать конфликтов с законом.

1. Срок владения с момента открытия наследства

С момента открытия наследства вам предоставляется право на наследственное имущество, включая квартиру. Однако, для официального подтверждения вашего права на наследство, необходимо завершить оформление наследства и получить свидетельство на наследство.

2. Срок владения с момента получения свидетельства на наследство

После получения свидетельства на наследство вы официально становитесь полноправным владельцем наследуемого имущества. С этого момента начинается срок владения квартирой, который предусмотрен законом.

3. Срок владения для учета налогов

При продаже квартиры после вступления в наследство, вы обязаны уплатить налог на доходы от продажи недвижимости. Срок владения имуществом влияет на размер этого налога. Если вы владели квартирой менее трех лет, то налог будет рассчитываться по повышенным ставкам. Если срок владения превышает три года, то вы имеете право на налоговые льготы.

4. Срок владения для получения вычета из налога на доходы физических лиц

Если вы решили продать квартиру после вступления в наследство и приобрести другое жилье в некоторых случаях вы можете воспользоваться вычетом из налога на доходы физических лиц. Чтобы получить этот вычет, необходимо прожить в проданной квартире не менее пяти лет с момента получения наследства. Такой вычет позволяет снизить налоговую базу в размере стоимости нового жилья.

5. Важно знать

Владение квартирой после вступления в наследство имеет ряд правовых и налоговых последствий. Перед принятием решения о продаже квартиры обязательно проконсультируйтесь с юристом или налоговым консультантом, чтобы правильно рассчитать сроки владения и избежать потенциальных проблем с законом.

Как принять наследство? Шаги, необходимые для оформления наследства

Процесс принятия наследства может быть достаточно сложным и требует соблюдения определенной последовательности шагов. В данной статье представлены основные этапы, которые помогут вам правильно и эффективно принять наследство.

1. Определение наличия наследства и наследников

Первым шагом в принятии наследства является определение наличия наследства и наследников. Обратитесь в нотариальный орган или в Государственный реестр нотариусов для получения информации о наличии завещания или отсутствии такового. В случае отсутствия завещания необходимо установить наследников по закону.

В случае, если наследниками является несколько лиц, необходимо заключить наследственный договор, который определит доли каждого наследника. Договор должен быть заключен в нотариальной форме и содержать всю необходимую информацию о наследстве и наследниках.

3. Сбор документов и подготовка документов для оформления наследства

Для оформления наследства необходимо собрать определенный пакет документов, который будет зависеть от конкретной ситуации. В основном, для оформления наследства необходимы следующие документы:

- Свидетельство о рождении наследника;

- Свидетельство о смерти умершего;

- Свидетельство о браке(если таковой имеется);

- Тестамент или завещание;

- Выписка из ЕГРН о наличии недвижимости;

- Другие документы, подтверждающие право наследника.

4. Обращение в нотариальный орган для оформления наследства

После сбора и подготовки всех необходимых документов, необходимо обратиться в нотариальный орган для оформления наследства. Нотариус проведет проверку документов и оформит наследственное дело.

5. Получение свидетельства о праве на наследство

По окончании оформления наследства, наследнику выдается свидетельство о праве на наследство. Этот документ подтверждает, что наследник является законным владельцем наследственного имущества.

6. Ввод имущества в наследство

Ввод имущества в наследство — это заключительный этап принятия наследства. Наследник должен зарегистрировать имущество на себя и произвести все необходимые действия по смене правообладателя в регистрационных органах (например, в Росреестре для недвижимости).

Принятие наследства — ответственный и сложный процесс, требующий соблюдения определенных требований и последовательности действий. Если у вас возникли сложности в оформлении наследства, рекомендуется обратиться за помощью к юридическим экспертам в данной области.

Как снизить налог с продажи квартиры, полученной в наследство?

Продажа квартиры, полученной в наследство, обязательно влечет за собой налогообложение. Однако существуют несколько способов снизить размер налога и оптимизировать свои затраты. Рассмотрим некоторые из них:

1. Учтите срок владения

Длительность владения квартирой влияет на размер налога. Если квартира была унаследована менее трех лет назад, то при ее продаже будет взиматься налоговая ставка в размере 13%. Однако если вы продержитесь с квартирой более трех лет, налоговая ставка снизится до 0%. Поэтому стоит рассмотреть возможность отложить продажу до истечения этого срока.

2. Воспользуйтесь налоговым вычетом

При продаже квартиры, полученной в наследство, можно воспользоваться налоговым вычетом. Он предоставляется в размере усредненной стоимости квартиры, которую можно указать в декларации по налогу на прибыль предприятий. Это позволяет снизить налогооблагаемую базу, и, как следствие, сумму налога.

3. Оформите договор дарения

Если вы планируете продавать квартиру, полученную в наследство, родственникам или близким, рекомендуется оформить договор дарения. При этом можно установить нулевую цену квартиры и подарить ее, что позволит избежать налогообложения при продаже или уменьшить его размер.

4. Обратитесь к профессионалам

Для эффективного снижения налога с продажи квартиры, полученной в наследство, рекомендуется обратиться к опытным специалистам в области налогового права или недвижимости. Они смогут проконсультировать вас, подробно ознакомить с законодательством и помочь определить наиболее выгодные для вас варианты снижения налоговых платежей.

Следуя этим рекомендациям, вы сможете снизить налог с продажи квартиры, полученной в наследство, и сэкономить значительную сумму денег.

Компенсация вместо квартиры

Когда вы получаете наследство в виде квартиры, у вас есть возможность продавать ее или обменивать на компенсацию. В некоторых случаях, продажа может оказаться более выгодной, особенно если вы не планируете проживать в этой квартире.

Преимущества продажи квартиры:

- Быстрая реализация имущества и получение денежных средств;

- Избавление от забот по управлению и содержанию квартиры;

- Возможность инвестировать деньги в другие объекты недвижимости или бизнес;

- Исключение риска связанного с колебаниями на рынке недвижимости;

- Автоматическое освобождение от налоговых обязательств, связанных с владением недвижимостью.

Компенсация вместо квартиры:

Если вы не желаете продавать наследственную квартиру и предпочитаете получить компенсацию, вам придется обратиться в суд, чтобы оценить имущество и определить стоимость компенсации. Суд примет решение в пользу компенсации, если:

- Наследодатель не указал в завещании, что вы должны получить конкретную квартиру;

- Квартира находится в состоянии, которое делает ее непригодной для проживания или использования (например, требуется капитальный ремонт);

- Вы не имеете возможности проживать в данной квартире по объективным причинам (например, работа или место жительства в другом городе);

- Получение компенсации будет более разумным решением для вас.

Продажа квартиры или получение компенсации – это индивидуальное решение каждого наследника. Перед принятием решения рекомендуется обратиться к юристу или нотариусу, чтобы получить исчерпывающую информацию о всех возможных последствиях и альтернативах.

Нужно ли платить пошлину за наследство?

Основная информация о наследственной пошлине

В России пошлина за наследство является обязательным платежом, который взимается с наследников при передаче имущества от умершего. Основные моменты, которые следует знать:

- Размер наследственной пошлины определяется исходя из стоимости наследуемого имущества;

- Ставки наследственной пошлины могут варьироваться в зависимости от региона;

- Пошлина уплачивается в бюджет государства.

Исключения и освобождения

Существуют некоторые случаи, когда наследникам не требуется уплачивать наследственную пошлину:

- Если стоимость наследуемого имущества не превышает определенный уровень, установленный законодательством;

- В случае наследования имущества в пределах ближайшей семьи (дети, супруги).

Способы оплаты пошлины

Оплата наследственной пошлины может быть произведена различными способами:

- Наличными деньгами в кассе соответствующего органа;

- Безналичным платежом через банк;

- Электронными средствами платежа.

Рекомендации при оплате пошлины

При оплате наследственной пошлины следует учитывать следующую информацию:

| Пункт | Рекомендация |

|---|---|

| 1 | Проверьте актуальные размеры ставок наследственной пошлины в вашем регионе. |

| 2 | Проверьте правильность оценки наследуемого имущества для определения размера пошлины. |

| 3 | Выберите удобный для вас способ оплаты: наличными, безналичным платежом или электронными средствами. |

| 4 | Обратитесь в соответствующий орган для получения дополнительной информации и консультации по вопросам оплаты пошлины. |

Как рассчитывается срок владения квартирой?

Рассмотрим, каким образом рассчитывается срок владения квартирой:

1. Дата приобретения квартиры

Первым шагом является определение даты, когда вы получили право собственности на квартиру. Это может быть дата наследования, дата покупки или иная дата, когда вы стали законным владельцем.

2. Дата продажи квартиры

Вторым шагом является определение даты, когда квартира будет продана. Это может быть дата заключения договора купли-продажи или дата регистрации этого договора у нотариуса.

3. Расчет срока владения

Для определения срока владения квартирой необходимо вычесть дату приобретения от даты продажи. Таким образом, мы получим количество полных лет, месяцев и дней, в течение которых вы владели квартирой.

Пример расчета срока владения квартирой:

| Дата приобретения | Дата продажи | Срок владения |

|---|---|---|

| 01.01.2018 | 15.02.2023 | 5 лет 1 месяц 15 дней |

Учитывайте, что при продаже квартиры после вступления в наследство в 2025 году могут применяться особые налоговые правила. Также стоит учесть, что срок владения квартирой может влиять на размер налоговых и других платежей при продаже.

Важно обратиться к юристу или специалисту по налогам для получения конкретной информации и советов в вашем конкретном случае перед продажей квартиры после вступления в наследство в 2025 году.

Наследство от супругов

Наследование между супругами регулируется семейным законодательством РФ и имеет свои особенности. Перед тем, как рассмотреть процесс наследования от супругов, необходимо уточнить, что супругами могут быть как мужчина и женщина, так и лица одного пола, заключившие брак.

Основные моменты, которые стоит учесть:

Имущественные права супругов

В случае смерти одного из супругов, имущество, принадлежавшее ему (не зависимо от его источника), передается наследникам либо преимущественно супругу.

Наследование по закону

Если супруги не составили завещание, наследственные права регулируются законодательством. Супруги являются наследниками первой очереди, что означает, что им принадлежит наследственное имущество вместе с другими наследниками первой очереди (дети, родители).

Наследование по завещанию

Если супруги составили завещание, они могут определить своих наследников отдельно от законных наследников, в том числе в пользу других лиц или организаций.

Доля супруга в наследстве

Супруг имеет право на долю в наследуемом имуществе в размере, предусмотренном законодательством (обычно это половина или треть имущества).

Иные случаи наследования

В некоторых случаях, например, если супруг безвестно отсутствует или признан безвестно отсутствующим, считается, что он умер, и его наследство рассматривается в соответствии с законодательством.

| Ситуация | Права на наследство супруга |

|---|---|

| Нет завещания, есть дети | Супруг и дети наследуют по закону в равных долях |

| Нет завещания, нет детей, есть родители | Супруг и родители наследуют по закону в равных долях |

| Нет завещания, нет детей и родителей, есть братья и сестры | Супруг и братья/сестры наследуют по закону в равных долях |

Судебная практика: восстановление права наследования

В случае нарушения права наследования, наследники имеют возможность обратиться в суд для восстановления своих прав. Практика рассмотрения таких дел позволяет выделить несколько важных аспектов, которые следует учитывать при подаче и рассмотрении таких требований.

1. Сроки подачи исков

По закону, иск о восстановлении права наследования должен быть подан в суд в течение трех лет с момента, когда истец узнал о нарушении своих прав или должен был об этом узнать. Суды, однако, часто рассматривают дела, поданные после истечения этого срока, и принимают решения в пользу наследников.

2. Доказательства нарушения права

Истцы должны предоставить достаточные доказательства нарушения их права наследования. Это могут быть письма, свидетельские показания, документы, подтверждающие нарушение прав и другие доказательства.

3. Доказательство наличия наследственного права

Помимо доказательств нарушения права, истцы должны также представить доказательства своего права наследования. Это может быть завещание, свидетельства о рождении, брачный контракт или другие документы, подтверждающие их родственные связи с умершим.

4. Принципы справедливости и субъективного права

Суды в своей практике руководствуются принципами справедливости и субъективного права. Это означает, что они стараются восстановить нарушенное право наследования и компенсировать ущерб, который был причинен истцам.

5. Решения судов

Судебная практика по восстановлению права наследования разнообразна, и решения судов могут быть различными. Некоторые суды могут признать право наследования и восстановить нарушенные права, в то время как другие могут отказать в удовлетворении иска. Каждое дело рассматривается индивидуально и основывается на представленных доказательствах.

Примеры решений судов:

Решение №1: Суд признал наследником истца и восстановил его права наследования в соответствии с оспариваемым завещанием.

Решение №2: Суд отказал в удовлетворении иска из-за отсутствия достаточных доказательств нарушения права наследования и неудовлетворительной связи наседников с умершим.

Судебная практика по восстановлению права наследования является сложной и многообразной. При подаче иска на восстановление своих прав, необходимо учитывать сроки, предоставить достаточные доказательства и привести аргументы в пользу восстановления наследования. Каждое дело рассматривается индивидуально, и решение суда может быть различным.