Налог на добавленную стоимость (НДС) является одним из наиболее важных налогов для предпринимателей. В случае применения системы упрощенного налогообложения (УПД) возникает вопрос о том, нужно ли плательщикам НДС выставлять счета с указанием НДС или нет. Давайте рассмотрим примеры и разберемся в этом вопросе.

Как правильно выставить счет-фактуру?

1. Подготовка необходимых данных

Перед тем, как приступить к оформлению счета-фактуры, необходимо подготовить следующую информацию:

- Данные организации: наименование, адрес, ИНН, КПП;

- Данные покупателя: наименование, адрес, ИНН, КПП;

- Детали поставки: дата, номер договора, описание товара или услуги;

- Сумма и условия оплаты.

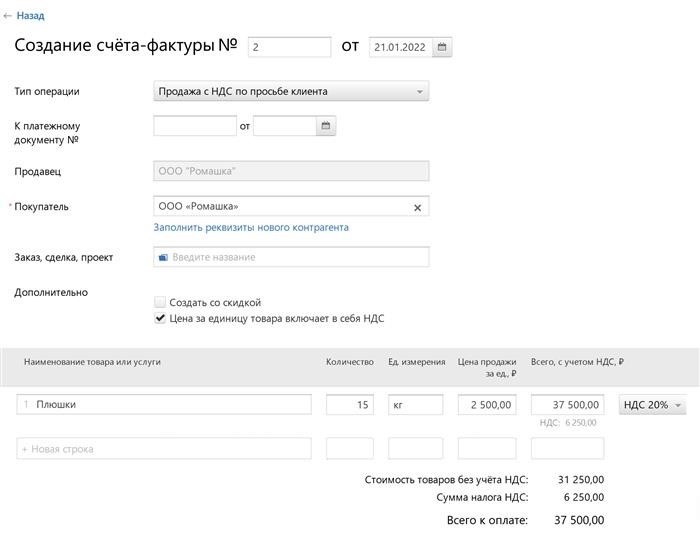

2. Внесение данных в счет-фактуру

Когда информация подготовлена, можно приступить к заполнению самого счета-фактуры. Внесите следующие данные:

- Шапка счета-фактуры содержит данные о вашей организации, покупателе и номер документа;

- Таблица с информацией о товаре или услуге: наименование, количество, цена за единицу, сумма;

- Итоговая сумма по документу;

- Подписи и печати организации и покупателя.

3. Проверка информации и исправление ошибок

Перед отправкой счета-фактуры необходимо убедиться в правильности заполнения данных. Особенно важно проверить правильность указания ИНН и КПП организации и покупателя. Если обнаружены ошибки, их следует исправить.

4. Отправка счета-фактуры

После проверки и исправления ошибок счет-фактура может быть отправлен покупателю. Рекомендуется сохранить копию документа для собственных финансовых записей.

Выставление счета-фактуры – это важный аспект в бизнес-процессе. Правильное оформление данного документа является гарантией соблюдения законодательства и установления корректных финансовых отношений с покупателем. Внимательное заполнение счета-фактуры и проверка информации перед отправкой помогут избежать возможных ошибок и споров в будущем.

Как сдать отчет по НДС?

Какие документы нужно подготовить?

Перед началом заполнения отчета по НДС необходимо подготовить следующие документы:

- Книгу покупок и книгу продаж;

- Платежные документы (счета, квитанции и т.д.);

- Договоры с поставщиками и клиентами;

- Документы, подтверждающие расходы на оборотные средства.

Также рекомендуется вести учет налоговых накладных, чтобы иметь документальное подтверждение проведенных операций.

Как заполнить отчет?

Отчет по НДС состоит из нескольких разделов, в которых нужно указать следующую информацию:

- Общая сумма выручки, полученной от реализации товаров или услуг;

- Сумма НДС по каждой ставке (18%, 20% и др.);

- Сумма НДС, уплаченная при покупке товаров или услуг;

- Информация о полученных и потраченных налоговых вычетах;

- Дополнительные расчеты и пояснения.

Важно аккуратно заполнять отчет, не допуская ошибок и пропусков. В случае возникновения вопросов или непонимания, лучше обратиться за консультацией к специалисту.

Как сдать отчет?

Отчет по НДС можно сдать самостоятельно или через электронную систему налоговой службы. Для этого необходимо:

- Заполнить отчет в соответствии с требованиями и инструкциями;

- Приложить все необходимые документы и расчеты;

- Оформить подпись и отправить отчет в налоговый орган.

Обратите внимание, что отчет по НДС должен быть сдан в установленный срок, который может различаться в зависимости от региона и вида деятельности предприятия.

Цитата:

«Соблюдение требований по заполнению и своевременной сдаче отчета по НДС является важной составляющей юридической грамотности предпринимателя. Это помогает избежать непредвиденных финансовых затрат и проблем с налоговыми органами.»

В итоге, сдать отчет по НДС необходимо в установленный срок, аккуратно заполнив все разделы отчета и приложив нужные документы. В случае возникновения затруднений, рекомендуется обратиться к специалисту для консультации и помощи.

Счёт-фактура с НДС: плата за обязательство

Когда компания выпускает счёт-фактуру с указанием суммы НДС, она не просто формализует продажу товара или услуги. Она также обязуется заплатить НДС в установленные сроки. В этой статье мы рассмотрим, почему счёт-фактура с НДС создаёт юридическую обязанность компании.

Счёт-фактура: юридический документ

Счёт-фактура является основным документом при проведении расчётов между поставщиком и покупателем. Он содержит информацию о стоимости товара или услуги, включая сумму НДС. Однако, счёт-фактура больше, чем просто счёт на оплату. Он имеет юридическую силу и создаёт обязанность для компании, получившей его.

Ситуация 1: Если компания получила счёт-фактуру с НДС, это означает, что она приобрела товар или услугу с обязанностью заплатить НДС.

Платежи по НДС

Сумма НДС, указанная в счёте-фактуре, является обязательным платежом для компании. В соответствии с законодательством о налогах, компания обязана заплатить НДС в установленные сроки.

Кроме того, компания обязана включить сумму НДС в налоговую декларацию и предоставить её в налоговые органы.

Ответственность за неуплату НДС

Если компания не заплатит НДС, указанный в счёте-фактуре, она становится подвержена финансовым санкциям и юридической ответственности.

Налоговые органы могут применить штрафы и пени за неуплату НДС, а также возможно начать административное или уголовное преследование.

- Счёт-фактура с указанием суммы НДС несёт юридическую обязанность для компании.

- Компания, получившая счёт-фактуру с НДС, обязана заплатить НДС в установленные сроки.

- Неуплата НДС, указанного в счёте-фактуре, может привести к финансовым санкциям и юридической ответственности.

Как посчитать сумму НДС к уплате в бюджет?

Следующие шаги помогут вам правильно определить сумму НДС к уплате в бюджет:

Шаг 1: Определите обратный НДС

Обратный НДС возникает в случае, когда организация получает от своих контрагентов счета-фактуры с указанным в них НДС. Для расчета суммы обратного НДС необходимо от общей суммы счета вычесть сумму НДС и прибавить сумму НДС, которая предусмотрена налоговым законодательством.

Шаг 2: Учтите ставку НДС

На территории России применяются различные ставки НДС. Обычно это 20%, 10% и 0%. Учтите ставку НДС, применяемую к вашей деятельности или товару, и умножьте сумму без НДС на соответствующую ставку.

Шаг 3: Проверьте правильность расчета

После выполнения расчетов сумма НДС должна быть правильной и соответствовать требованиям налогового законодательства. Проверьте все расчеты и убедитесь, что нет ошибок или опущений.

Шаг 4: Заполните налоговую декларацию

После расчета суммы НДС необходимо подать налоговую декларацию в соответствующий налоговый орган. Заполните все необходимые поля в декларации и указывайте сумму НДС, которую вы должны уплатить в бюджет.

Расчет суммы НДС к уплате в бюджет требует внимательности и точности. Если у вас возникают сложности или вопросы, рекомендуется обратиться за консультацией к специалисту или налоговому агенту. Они помогут вам правильно выполнить все расчеты и снизить вероятность возникновения налоговых ошибок.